Een Gold rating krijgen én vijf sterren scoren bij Morningstar. Dat kunnen niet veel fondsen zeggen. First State Greater China Growth Fund wel en daarom nemen we deze week dit fonds onder de loep.

First State Greater China Growth Fund in het kort

- Morningstar Analyst Rating: Gold

- Morningstar Rating: *****

- Beheerteam: Positive

- Fondshuis: Neutral

- Beleggingsproces: Positive

- Rendement: Positive

- Kosten: Positive

First State Greater China Growth Fund

Het fonds verslaat al sinds oprichting in 2003 zijn benchmark, mede dankzij de 21 jaar ervaring van fondsbeheerder Martin Lau. Hij is specialist op deze strategie, maar bovendien ook op een aantal andere Greater China en Asia Pacific mandaten van First State, merkt Morningstar-analist Germaine Share op.

Lau en zijn team passen een bewezen bottom-up aandelenselectie proces toe en vormen een tamelijk geconcentreerde portefeuille van 55 tot 60 namen. Ze selecteren op duurzame en voorspelbare groei tegen aantrekkelijke waarderingen. Daarbij richten ze zich op absoluut rendement, en daardoor doet voor Lau de benchmark minder ter zake. De aanpak van Lau behoedt het fonds voor neerwaarts risico in neergaande markten.

>>> Klik hier voor meer informatie de Morningstar Fondsentool <<<

Bovendien kent het fonds een aantrekkelijk kostenniveau in vergelijking met categoriegenoten, ook in de rebatevrije aandelenklasse die voor Nederlandse particuliere beleggers geldt. Dit fonds scoort dus goed op de kenmerken die Morningstar van belang vindt, vat analist Share samen: een ervaren fondsbeheerder met een bewezen langetermijntrackrecord ondersteund door een goed analistenteam, een bewezen proces, een ongeëvenaarde rendementshistorie en redelijk kostenniveau. Daarom verdient het fonds volgens de analist nog steeds een Gold rating.

Beheerteam

Fondsmanager Martin Lau is een veteraan en hij leidt het in het Verenigd Koninkrijk gevestigde First State China Growth sinds de oprichting op 1 december 2003. Hij begon zijn beleggingscarrière in 1995 en was zes jaar als manager verbonden aan een Greater China aandelenportefeuille bij Invesco voordat hij overstapte naar First State in april 2002. Hij is een bewezen outperformer: hij beheert momenteel ongeveer 22 miljard dollar verspreid over een aantal Greater China en Asia Pacific mandaten, die allemaal uitzonderlijke rendementen hebben behaald.

Op 1 juli 2015 werd First State Stewart gesplitst in twee afzonderlijke beleggingsteams en Lau werd de co-managing partner van het in Hong Kong gevestigde First State Stewart Asia team. Hoewel dit onmiskenbaar meer verantwoordelijkheden betekent voor Lau, blijft hij toegewijd aan het fondsbeheer, zo bleek tijdens de meest recente bijeenkomst die we met hem hadden. Hoe dan ook zullen we in de gaten houden hoe hij zijn tijd verdeelt.

Lau's 17-koppige team heeft samen 11 jaar beleggingservaring en gemiddeld zes jaar aanstelling. Het is altijd direct betrokken geweest bij de Aziatische strategieën en blijft ook na de splitsing bijdragen aan een reeks succesvolle FSSA strategieën. Het is stabiel gebleven door de jaren heen, en we geloven dat het een van de meest bedreven teams in de regio is. Het heeft de reikwijdte van zijn researchgebied uitgebreid naar Japanse en wereldwijde opkomende markten aandelenstrategieën, want het team wil zijn fondsenassortiment uitbreiden tot meer dan alleen Aziatische aandelen.

Wij zijn zeer te spreken over het beleid dat ten minste de helft van de bonus van ieder teamlid wordt belegd in de fondsen die zij beheren en dat helpt om de belangen van de fondsbeheerders en die van beleggers op één lijn te krijgen.

Fondshuis

First State Investments en haar Australische tegenhanger, Colonial First State Global Asset Management, vormen de vermogensbeheer takken van de Commonwealth Bank of Australia. First State Investments biedt een scala aan producten onder eigen naam aan, maar omvat ook de investeringsboetieks First State Stewart Azië en Stewart Investors, die zich richten op Aziatische en wereldwijde opkomende markten aandelen. Deze boetieks werden gevormd in juli 2015 toen de vorige entiteit, First State Stewart, werd gesplitst in twee autonome groepen.

Wij waarderen dat dit hielp bij het behoud van de investeringsaanpak van de teams en bij het wegnemen van de zorgen over de capaciteit, maar we hebben ook een reeks business-gedreven beslissingen gezien, zoals de heropening van hard-closed fondsen en de lancering van nieuwe producten. Gezien de uitgebreide line-up van strategieën en de aanzienlijke fondsen onder beheer, heeft First State Investments ruimschoots de financiële middelen om te investeren in personeel en systemen. Zo heeft First State Investments het vastrentende team aanzienlijk uitgebreid sinds 2013.

First State Investments verdient lof voor een solide beloningsbeleid dat portefeuillebeheerders beloont voor goede langetermijnprestaties. Echter, hoewel sommigen flink tezamen met beleggers investeren in de eigen fondsen - vooral de First State Stewart Azië en Stewart Investors teams doen dat - kan het gelijk laten lopen van beleggers en eigen belangen verder aangemoedigd worden door dat formeel vast te leggen.

Hoogwaardige bedrijven met duurzame groei

Het Verenigd Koninkrijk gevestigde First State Greater China Growth richt zich op hoogwaardige bedrijven binnen het marktkapitalisatie spectrum die duurzame groei leveren tegen aantrekkelijke waarderingen. Het team probeert op bedrijven te mikken door middel van een robuust bottom-up beleggingsproces dat zich richt op drie belangrijke aspecten, namelijk kwaliteit, groei en waardering.

Kwaliteit van het management is van het grootste belang. Het team beoordeelt het trackrecord van de bedrijfsleiding, corporate governance en integriteit. Andere kwalitatieve aspecten, zoals de kracht van de balans worden ook in beschouwing genomen. Daarnaast zoekt het team naar bedrijven die niet alleen duurzame, maar ook voorspelbare groei leveren. Een reeks financiële ratio's wordt gehanteerd om die bedrijven te waarderen.

Portefeuillemanager Martin Lau is degene die de uiteindelijke beslissingen voor het fonds neemt. De portefeuille bevat doorgaans 40 tot 80 namen. Het team richt zich op het leveren van absolute in plaats van relatieve rendementen en definieert risico als geld verliezen. Vanwege die aanpak is Lau niet bezig met de benchmark bij de inrichting van zijn portefeuille.

Zijn land- en sectorblootstellingen verschillen vaak wezenlijk van die van de index. Lau investeert met een langetermijnmindset, zoals te zien is aan de jaarlijkse portefeuilleomzet van ongeveer 25%. Hij houdt zich aan een hoge ethische standaard voor zijn beleggingen en vermijdt industrieën zoals gaming en tabak.

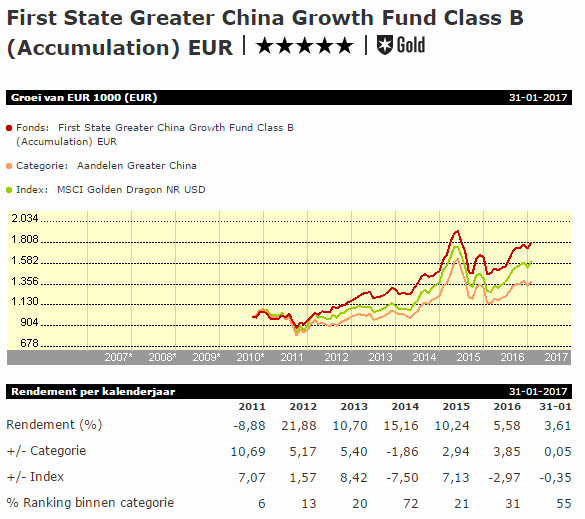

Rendement

Fondsmanager Martin Lau beheert dit fonds al sinds de oprichting op 1 december 2003 en heeft sindsdien indrukwekkende rendementen laten zien. In de periode vanaf oprichting tot en met november 2016 heeft het fonds gemiddeld 16,49% (in Britse ponden) rendement per jaar geboekt en daarmee heeft het de MSCI Golden Dragon Index verslagen met 576 basispunten, zodat het uitkomt in de eerste percentiel tussen zijn categoriegenoten.

Bovendien is deze outperformance gerealiseerd met beduidend lagere volatiliteit (gemeten naar standaarddeviatie) dan bij categoriegenoten en de benchmark. Consistent met de nadruk van het team op absolute rendementen en kwaliteit van het management, heeft het fonds sterke veerkracht tegen neerwaartse bewegingen laten zien; de 10-jarige downside capture-ratio was 75,88% ten opzichte van een categoriegemiddelde van 100,58%. Het drie-jaars rendement van het fonds van 13,25% gemiddeld per jaar is in lijn met de index en komt uit in de 39e percentiel tussen categoriegenoten per 30 september 2016.

Consumentengoederen

Vanuit oogpunt van attributie blijkt dat sterke aandelenselectie in de consumentengoederen sector de meeste toegevoegde waarde opleverde, met auto-onderdelenmaker Minth Group als een van de toppers. Omgekeerd deed een slechte aandelenselectie in de energiesector het fonds pijn, met China Oilfield Services als grootste verliezer.

Tijdens de ontmoeting die we in november 2016 hadden met Lau, verzekerde hij ons nog dat moedermaatschappij CNOOC het beste management heeft van de grote olie- en gasmaatschappijen in China. Daarom behield hij zijn positie in het aandeel, mede vanwege de aantrekkelijke waardering. Beleggers moeten daarbij bedenken dat Lau investeert met een langetermijnblik en dat hij bereid is om kortetermijnperiodes van relatieve underperformance uit te zitten.

>>> Bekijk voor meer informatie de Morningstar Fondsentool <<<

Robert van den Oever is Research Editor bij Morningstar Benelux

Meld u aan voor de Belegger.nl dagelijkse nieuwsbrief

en blijf op de hoogte van de laatste ontwikkelingen op de beurs!