Fundsmith Equity Fund Feeder heeft het hoogst haalbare: een Morningstar Rating van 5 sterren en een Morningstar Analyst Rating van Gold. Niet voor niets won dit fonds dit jaar een Morningstar Award én werd beheerder Terry Smith verkozen tot European Fund Manager of the Year.

Fundsmith Equity Fund Feeder in het kort

- Morningstar Analyst Rating: Gold

- Morningstar Rating: *****

- Beheerteam: Positive

- Fondshuis: Positive

- Beleggingsproces: Positive

- Rendement: Positive

- Kosten: Negative

Het is het hoogst haalbare voor een beleggingsfonds: een Morningstar Rating van 5 sterren en een Morningstar Analyst Rating van Gold. Het relatief jonge Fundsmith Equity Fund Feeder weet het voor elkaar te krijgen. De gedisciplineerde en consistente aanpak van oprichter en beheerder Terry Smith die richt op kwaliteitsaandelen heeft zich reeds bewezen, vindt Morningstar-analist Peter Brunt. De filosofie is echt gericht op de lange termijn en zorgt voor een minimale portefeuille-omzet.

De deskundigheid van Smith en de prestaties van zijn fonds werden dit jaar allebei bekroond: het fonds won de Morningstar Award Nederland voor de categorie aandelen wereldwijd én beheerder Terry Smith werd verkozen tot European Fund Manager of the Year voor aandelen wereldwijd.

Beheerteam

Wij vinden de beheerders van dit fonds van een hoog kaliber. De ervaring van Terry Smith, mede-oprichter van Fundsmith, gaat terug tot 1974: vanaf toen heeft hij gewerkt in researchfuncties en ook in senior management posities bij beursgenoteerde bedrijven. Hij is een origineel denker en hij heeft vaak laten zien dat hij tegen de stroom in wil gaan met zijn beleggingsbeslissingen. Als CEO van Collins Stewart leidde hij de management buyout van het bedrijf, dat later aan de Londense beurs genoteerd werd. Als CEO van Tullett Prebon was hij beleggingsadviseur van het pensioenfonds van dit bedrijf en daarbij huldigde hij de beleggingsprincipes die later de basis onder de aanpak van Fundsmith vormden.

Smith wordt ondersteund door Julian Robins en Daniel Washburn. Robins kwam in 1984 in de beleggingsindustrie en gedurende 9 jaar was hij bankenanalist in Londen, voordat hij verkaste naar BZW in New York in 1993. Hij zette in 1999 een kantoor voor Collins Stwart op in New York. Daar vertrok hij in 2009 om samen met Smith het nieuwe Fundsmith op te zetten. Hij is in de Verenigde Staten blijven wonen, maar werkt wel nauw samen met Smith voor het beheer van het fonds. Washburn voegde zich in 2001 bij hen als analist.

Smith heeft in 2007 twee analisten aangetrokken die zich richten op mid caps. Daarnaast zijn er nog vier analisten die zich voornamelijk bezighouden met research voor Fundsmith Emerging Equities Trust. Overlap van research met de Fundsmith strategie is beperkt.

Fondshuis

Hoewel het nog een jong bedrijf is, vinden we Fundsmith een voorbeeld van een beleggingsboetiek die een goede positie heeft om uit te blinken ten opzichte van de concurrentie. Fundsmith is in april 2010 opgericht door Terry Smith als een partnership waarin hij zelf het grootste aandeel heeft. Het bedrijf is 100% eigendom van de partners die al lang samenwerken en zij beheren het ook volledig.

Fundsmith heeft het hoofdkantoor in Londen en heeft daarnaast vestigingen in Mauritius en de Verenigde Staten. Het fondshuis heeft maar twee strategieën die dezelfde aanpak en beleggingsfilosofie toepassen maar dan voor twee verschillende categorieën: global developed equities en global emerging equities.

Het doel is om voor eindbeleggers het hoogste lange-termijnrendement te realiseren op voor risico aangepaste basis door te beleggen in kwaliteitsaandelen die het fonds oneindig lang zou kunnen aanhouden - in een ideale wereld tenminste. Anders dan de meeste traditionele fondsbeheerders houdt Fundsmith zich niet erg bezig met indexes, benchmarks of tracking error.

Wij vinden de manier van communiceren met eindbeleggers van een zeer hoog niveau. Die is frequent en geeft volledig inzicht in de beleggingsfilosofie, de kansen die zich voordoen en de aanpak.

Het fondshuis heeft een redelijke kostenstructuur en de aanpak met lage portefeuille-omzet houdt de transactiekosten beperkt tot een minimum. Naar eindbeleggers is het fonds volledig transparant over de totale beleggingskosten. Smith en zijn mensen zijn zelf ook fors belegd in hun fondsen en daarmee lopen hun belangen parallel met die van hun eindbeleggers.

Proces

Wij zijn positief over de duidelijke beleggingsaanpak die volgens ons op een zeer gedisciplineerde en effectieve manier wordt toegepast. De beheerders werken met een buy-and-hold strategie voor aandelen van hoge kwaliteit die gestaag in waarde zullen toenemen.

Bedrijven van hoge kwaliteit hebben een bovengemiddeld cash rendement op het geïnvesteerde operationele kapitaal en ze zijn tegelijk in staat om te blijven groeien met tenminste dat rendement. Om dat te bereiken mikt het fonds op bedrijven met een sterk concurrentievoordeel (op basis van immateriële activa) en weinig noodzaak tot financiële leverage. Alleen bedrijven met een marktkapitalisatie van ten minste 2 miljard dollar en een hoofdvestiging in een ontwikkeld land komen in aanmerking.

Op basis van de genoemde criteria bestrijkt het universum zo'n 470 bedrijven. Dat krimpt tot 300 als het operationeel rendement meer dan 3% hoger moet liggen dan de kapitaalkosten. Verdere screening van bedrijven bekijkt meer criteria, zoals consistente groei, gestage omzetgroei, operationele marges van minstens 10% en houdbaar, bedrijven die hun nettowinst grotendeels kunnen omzetten in vrije kasstroom, en bedrijven die die vrije kasstroom terug in het bedrijf kunnen investeren voor toekomstige groei.

Alles bij elkaar resulteren biovenstaande criteria in een belegbaar universum van 65 aandelen waarop het team fundamenteel onderzoek doet en discounted cash flow modellen voor bouwt.

Prestaties

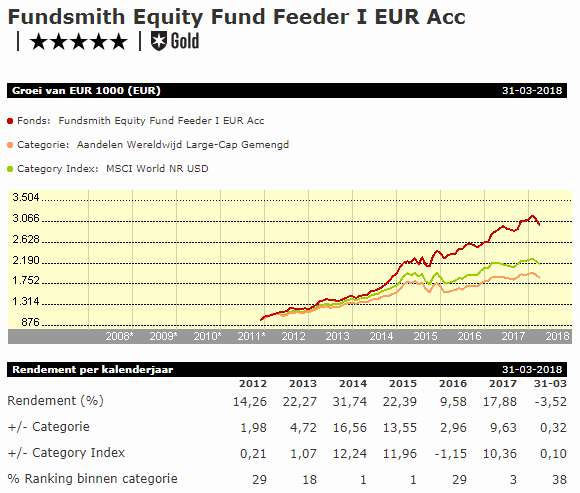

Terry Smith heeft met dit fonds een sterk track record opgebouwd. Het heeft de MSCI world Index ruim verslagen en behoort tot de best presterende fondsen in de categorie Aandelen Wereldwijd Large Cap Gemengd over de drie- en vijfjaarsperioden vanaf de introductie tot en met februari 2018. Ook op voortschrijdende driejaarsbasis doet het fonds het beter dan de index en zijn categorie.

Hoewel de rendementen hebben geprofiteerd van meewind voor deze beleggingsstijl sinds de oprichting, zijn wij van mening dat Smiths aanpak extra waarde heeft toegevoegd. Ook toen de marktonstandigheden minder waren in 2016, toen de markt draaide naar waarde, bleef het rendement goed. Door sterke aandelenselectie wist het fonds bij te blijven bij de index en kwam het nog altijd uit in het bovenste kwintiel van de categorie.

Kijken we naar waar het rendement vandaan kwam, dan zien we dat op stijl/marktkapitalisatie basis het meeste overrendement ten opzichte van de benchmark afkomstig is van aandelenselectie. Ook in vergelijking met andere fondsen met dezelfde portefeuillekenmerken is Fundsmith superieur gebleken sinds de introductie, ook op voor risico aangepaste basis.

Smith was zee betrokken bij het beheer van het Tullett Liberty pensioenfonds (van december 2003 tot augustus 2014) dat een bijna identieke beleggingsfilosofie en -aanpak volgt. De rendementen gedurende die periode toonden behoorlijke en consistente outperformance en dat bewijst Smiths deskundigheid om waarde toe te voegen gedurende een marktcyclus.

Kosten

De lopende-kostenfactor voor de rebatevrije aandelenklasse I EUR Acc, die beschikbaar is voor particuliere beleggers in Nederland, bedraagt 1,07% en dat plaatst het fonds in het op een na duurste kwintiel voor rebatevrije aandelenklassen van wereldwijde aandelenfondsen. In vergelijking met concurrenten is dit fonds dus duur, en daarom kennen wij het een Negative rating toe op de Price Pillar.

>>> Bekijk ook eens de Morningstar Fondsentool <<<

Robert van den Oever is Research Editor bij Morningstar Benelux

Meld u aan voor de Belegger.nl dagelijkse nieuwsbrief

en blijf op de hoogte van de laatste ontwikkelingen op de beurs!