Het BlackRock USD High Yield Bond Fund volgt een flexibele aanpak die verder kijkt dan alleen high yield obligaties. Daardoor kan het kansen pakken of juist bescherming bieden als dat nodig is. Het lange-termijn rendement bewijst dat de aanpak werkt. Morningstar handhaaft de Morningstar Analyst Rating van Bronze.

BGF USD High Yield Bond Fund in het kort:

- Morningstar Analyst Rating: Bronze

- Morningstar Rating: ****

- Beheerteam: Positive

- Fondshuis: Positive

- Beleggingsproces: Positive

- Rendement: Positive

- Kosten: Neutral

De drie beheerders van dit fonds hebben bewezen dat ze het maximale weten te halen uit de middelen die hen ten dienste staan en uit de flexibele aanpak van hun beleggingsproces. Ze kunnen inspelen om een omgeving van meer of juist minder risico en zo kansen pakken of bescherming bieden waar nodig.

Wel betekent de enorme omvang van BlackRock's beheerd vermogen in high yield dat de fondsen niet altijd heel snel en efficiënt kunnen inspelen op veranderingen. Het rendement op lange termijn bewijst dat dit fonds de meeste van zijn concurrenten weet te verslaan. Morningstar-fondsanalist Mara Dobrescu handhaaft dan ook de Morningstar Analyst Rating van Bronze.

Beheerteam

Dit fonds profiteert van een ervaren portefeuillebeheerteam en brede analisten-expertise. Hoewel hun verantwoordelijkheden door de jaren heen ietwat zijn veranderd, werkt het portfolio manager trio van Jimmy Keenan, David Delbos en Mitch Garfin al ruim tien jaar samen. Nadat Keenan het fonds een jaar had co-beheerd naast Jeff Gary, nam hij het roer begin 2009 over toen Gary vertrok.

Kort daarna kwam Garfin bij het team, die al bijna twee decennia bij BlackRock werkte in diverse functies, waaronder credit research, voordat hij in 2005 portefeuillebeheerder werd. Delbos kwam in 2002 bij BlackRock als credit analist en begon in 2012 met portefeuillebeheer. Hij werd in 2015 een van de co-beheerders van dit fonds nadat co-beheerder Charlie McCarthy vertrok na een korte periode van slechts twee jaar op dit fonds.

Keenan kreeg in 2014 de rol van wereldwijd hoofd credit van BlackRock's fundamentele obligatieteam. Sindsdien is Keenans rol veranderd naar het opstellen van top-down macro-visies die de positionering van het fonds bewaken, met behulp van de input van experts uit BlackRock's beleggingsplatform. Intussen houden Delbos en Garfin zich bezig met het dagelijkse beheer van het fonds. Het team krijgt ondersteuning van 14 credit analisten in de Verenigde Staten, opgedeeld in een ervaren en een junior deel, en een Europees team van inmiddels 12 analisten en 7 quant analisten.

Fondshuis

Met 5 biljoen (5.000 miljard) dollar aan vermogen onder beheer is BlackRock de grootste vermogensbeheerder ter wereld. Het fondshuis is niet perfect – na jaren worstelen met zijn actieve aandelen deskundigheid, is het die tak van de firma al voor de tweede keer aan het reorganiseren. Dochter iShares heeft enkele nieuwe, trendy ETF’s gelanceerd. Maar het bedrijf heeft goede voortgang geboekt bij het aanmoedigen van zijn fondsbeheerders om in dezelfde lijn als de eindbeleggers te beleggen en het productenaanbod te verbeteren.

Het fondshuis is snel gegroeid, grotendeels dankzij de kracht van iShares en de actieve obligatie- en multi-asset business, evenals de groeiende institutionele business die meest index-gebaseerde strategieën omvat. BlackRock’s solide stewardship van kapitaal komt grotendeels voort uit het besluit om verantwoordelijk te handelen als een goed presterende fiduciary om succesvol te kunnen zijn als publiek verhandelde vermogensbeheerder. Het fondshuis gebruikt zijn schaal en technologische capaciteiten om dit doel te bereiken.

BlackRock is continu in ontwikkeling en heeft zich afgelopen jaren gericht op technologie om verder te kunnen groeien, inclusief het verkopen van zijn zelfontwikkelde risicobeheer systeem Aladdin aan concurrenten en het ontwikkelen van een uitgeklede variant voor adviseurs. De recente aankondiging om 30 miljard dollar in actieve aandelenproducten om te zetten in quant-gedreven strategieën toont de bereidheid om meer op technologie te vertrouwen bij het beheren van portefeuilles.

Proces

De veelzijdige aanpak van dit fonds haalt het meeste uit BlackRock's deskundigheid op het gebied van credit en risicobeheersings-middelen. Beheerder Jimmy Keenan definieert de top-down thema's van de portefeuille op basis van input van het high yield team plus inzichten van de bredere fundamentele obligatie- en aandelenplatforms. Co-beheerders Dave Delbos en Mitch Garfin werken vervolgens samen met de handelaren en research analisten van het team om de portefeuille bottom-up vorm te geven.

Omdat BlackRock bijna 45 miljard dollar aan actief beheerd high yield vermogen onder beheer heeft, is het fonds minder manoeuvreerbaar dan sommige concurrenten. Het belegt voornamelijk in de grotere, meer liquide uitgiften in de markt. Het kan voor het team een behoorlijke uitdaging zijn om snel en efficiënt op macro-thema's in te spelen in de high yield cash obligatiemarkt.

Het proces probeert die beperkingen het hoofd te bieden door de kansenset uit te breiden en investment grade bedrijfsobligaties soms in te wisselen voor bijvoorbeeld BB-rated papier of aandelen (tot maximaal 10%). Het team beheert de liquiditeit en stuurt de markt- en industrieblootstellingen door een mix van high yield ETF's, credit default swaps en op high yield gerichte total return swaps.

Een risico-comité bekijkt met regelmaat de portefeuille om te zien of die wellicht te veel risico neemt in termen van marktblootstelling, correlaties, industrie en blootstelling naar individuele aandelenposities.

Prestaties

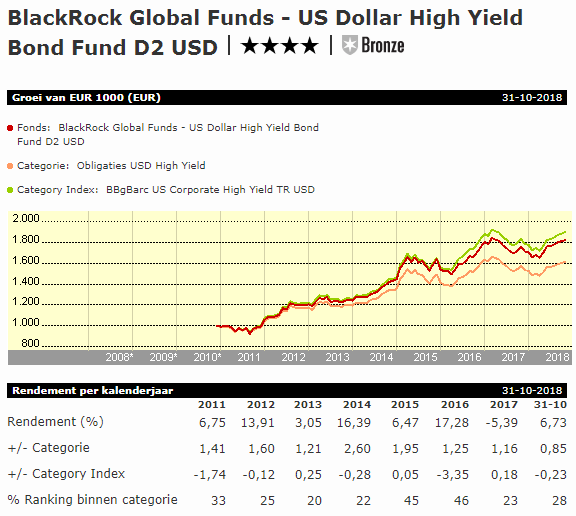

Sommige high yield fondsen houden vast aan een voorkeursplek in het spectrum van credit-kwaliteit en dat kan tegen ze werken wanneer risico wordt beloond of juist afgestraft. Dit team probeert echter flexibeler te zijn. Zo heeft een grotere allocatie naar CCC-papier de Amerikaanse variant van dit fonds een voorsprong gegeven op 95% van zijn concurrenten in het risk-on klimaat van 2010, terwijl een defensieve beweging weg van energienamen heeft geholpen om het in 2014 beter te doen dan de meeste anderen.

In andere perioden heeft de strategie om verder te kijken dan puur high yield obligaties en ook bedrijfsobligaties (conservatief) en aandelen (gedurfd) op te nemen, goed gewerkt; dat werkte positief uit in 2013 en 2017. Voor het jaar 2018 tot en met september heeft een tactische netto long positie in aandelen geholpen om ruim 80% van zijn rivalen te verslaan. het team heeft dat soort beslissingen echter niet altijd perfect getimed. Zo werkte de allocatie naar aandelen in plaats van CCC-papier in 2015 enigszins tegen, terwijl een voorzichtige risico-aanpak in 2016 het fonds in de middenmoot deed belanden.

Door de jaren heen echter heeft het team de flexibliteit ten voordele van de prestaties weten aan te wenden en dat is vaker positief dan negatief uitgepakt. Het rendement van het fonds sinds Keenan de leiding kreeg tot en met september 2018 bedraagt jaarlijks gemiddeld 6% en dat is beter dan het categoriegemiddelde van 4,4% zonder dat daar meer volatiliteit mee gepaard ging.

Kosten

De lopende kosten voor de rebatevrije aandelenklasse D2, die verkrijgbaar is voor particuliere beleggers in Nederland, bedraagt 0,77% sinds maart 2018 tegen voordien 0,85%. Dat is goed nieuws voor beleggers, maar het is nog niet genoeg om het kostenniveau echt concurrerend te maken. Daarom een neutraal oordeel op de Price Pillar.

Robert van den Oever is Research Editor bij Morningstar Benelux

Meld u aan voor de Belegger.nl dagelijkse nieuwsbrief

en blijf op de hoogte van de laatste ontwikkelingen op de beurs!