De meeste tegenwind van de aandelenmarkt in 2018 zal niet blijven hangen in 2019. In plaats daarvan zullen ze worden vervangen door een wind in de rug. Als gevolg daarvan zijn de beursvooruitzichten voor 2019 eigenlijk best gunstig.

Dat schrijft beleggingssite InvestorPlace die tien redenen op een rij zette waarom het nieuwe jaar een goed beursjaar zal zijn.

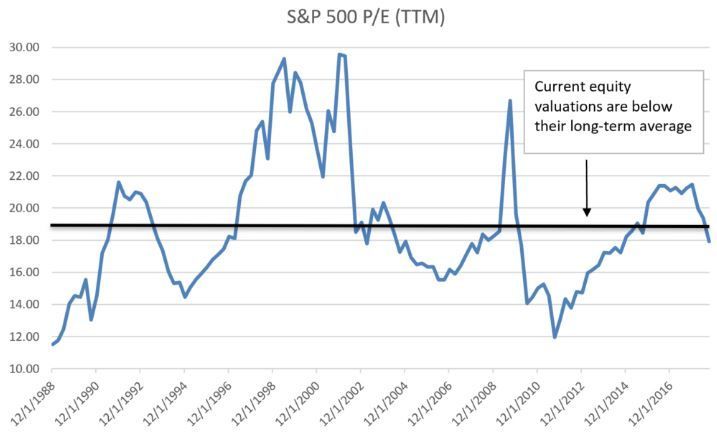

1. Redelijke waarderingen

De huidige koers-winstverhouding (K/W), op basis van de gerealiseerde winst, voor de S&P 500 bedraagt minder dan 18, ongeveer 100 basispunten onder het langetermijngemiddelde sinds 1988 van net onder de 19. Op basis van de verwachte winst bedraagt de K/W voor de S&P 500 15,1, meer dan 100 basispunten lager dan het vijfjarige gemiddelde van 16,4.

Als gevolg daarvan zijn de huidige waarderingen op de aandelenmarkt redelijk en lijken ze enigszins pessimistisch te zijn qua toekomstige winstgroei. Als die toekomstige winstgroei uitkomt rond de consensusschattingen van 10% en waarderingen stabiel blijven, dan kijken beleggers naar een potentieel totaal rendement van 12% in 2019.

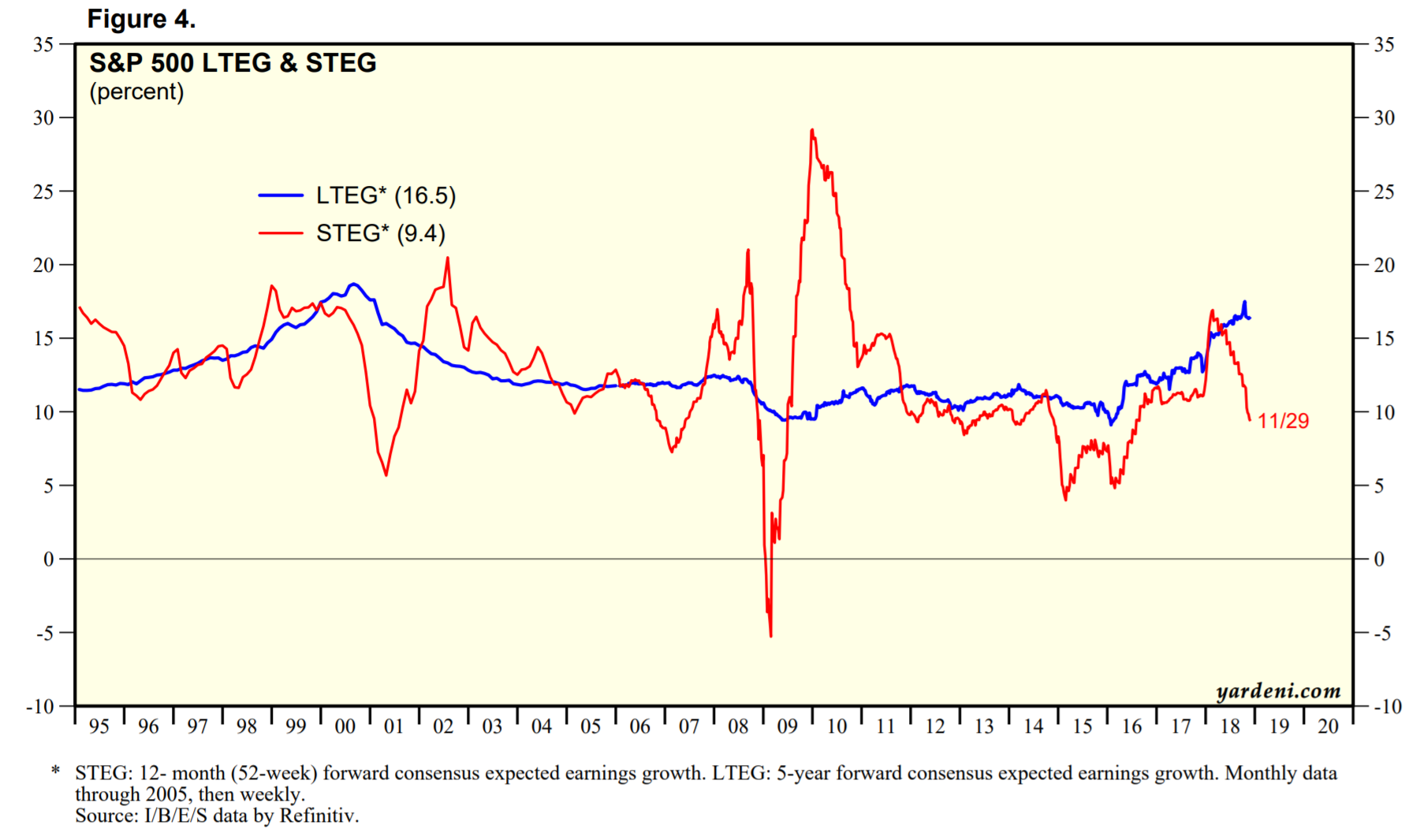

2. Gereduceerde groeiramingen

Zoals de bovenstaande grafiek van Yardeni Research aantoont, zijn de schattingen van de groei van de bedrijfswinsten op korte termijn aanzienlijk verslechterd in de afgelopen weken, van boven de 15% tot onder de 10%. Zo'n reductie is historisch ongunstig en komt meestal overeen met tijden van economische onzekerheid en bredere marktzwakte.

Belangrijk is echter dat de winstgroeipercentages op lange termijn de afgelopen weken eigenlijk zijn verbeterd, ondanks dat de groei op korte termijn van 15% tot 10% is gedaald.

Dit betekent dat, hoewel de groeiverwachtingen op korte termijn worden verminderd, ze op de lange termijn robuust blijven, omdat analisten optimisme uiten over een oplossing voor de handelsoorlog en een vertraging van de renteverhogingen. De verlaagde winstverwachtingen op korte termijn lijken daarmee een kans te creëren voor de lange termijn.

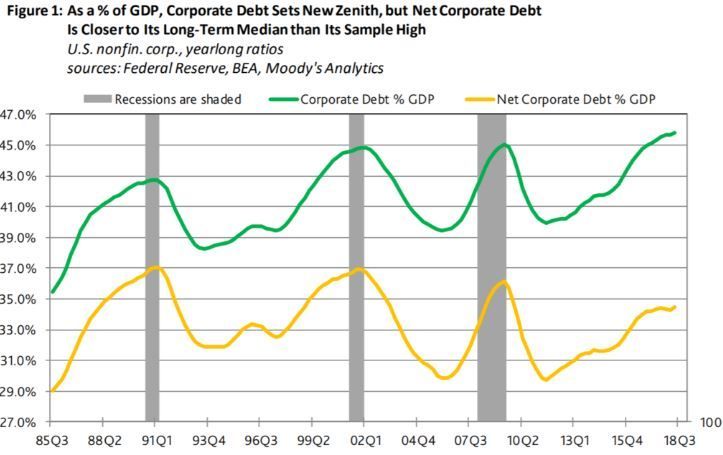

3. Schuldenniveaus van bedrijven

Iedereen maakt zich zorgen over de toename van de schuldenlast van bedrijven in verhouding tot het bruto binnenlands product (bbp) tot niveaus die sinds eerdere recessies niet zijn waargenomen.

Maar, zoals Moody's opmerkt, de betere indicator is de netto-bedrijfsschuld ten opzichte van het bbp, omdat deze liquide activa verdisconteerd die kunnen worden gebruikt als een buffer.

In de Moody's-grafiek zweeft de nettoschuld in verhouding tot het bbp rond de 34,5%, wat hoger is dan het mediane niveau op lange termijn (33,2%), maar onder de niveaus van elk van de laatste drie grote economische neergangen. Ook was tijdens de laatste recessies de effectieve rente consistent hoger dan 5%. Meestal was het veel hoger. Vandaag de dag bedraagt het een magere 2,2%, dus er is niet veel druk die zou kunnen leiden tot een schuldencrisis.

4. Inverse rentecurve

Ook waren beleggers bezorgd over de inverse rentecurve, omdat de rente op het vijfjarige staatspapier onlangs onder de tweejaarsrente op staatsobligaties is gezakt. Maar de centrale bankiers en andere kenners kijken vooral naar het verschil tussen de tienjaarsrente en de rente op het driemaandse staatspapier en daar blijft de spreiding boven 50 basispunten.

Hoewel inverse rentecurves een robuuste indicator van recessies zijn, hebben ze vaak de neiging om de alarmbel te snel te luiden. Volgens onderzoek van LPL piekt de aandelenmarkt normaliter meer dan een jaar nadat de rentecurve is omgekeerd. En in dat jaar keert de aandelenmarkt meestal meer dan 20% uit. Als de rentecurve inderdaad in 2019 inverteert, zouden we feitelijk dus een grote beursrally kunnen verwachten.

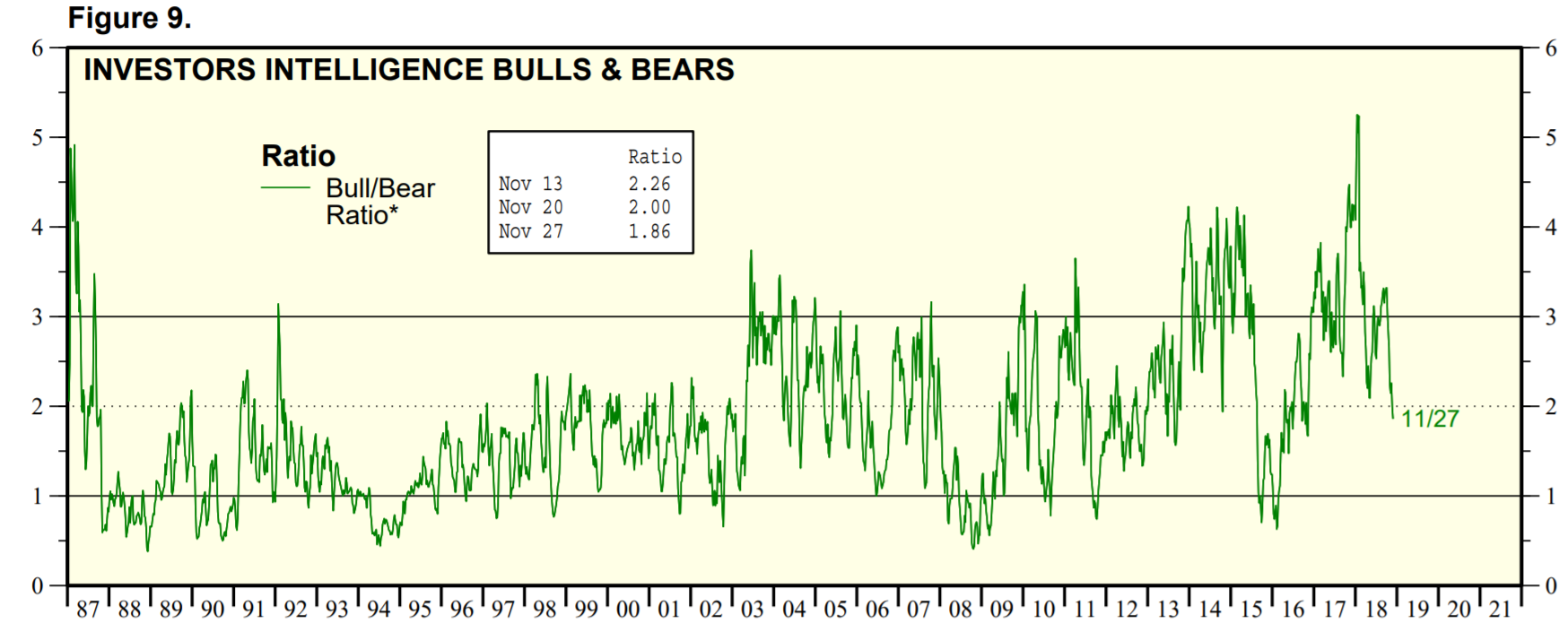

5. Getemperde verwachtingen

In de bovenstaande grafiek van Yardeni Research zien we dat de problemen van de aandelenmarkt in 2018 gedeeltelijk werden veroorzaakt door te optimistische verwachtingen van beleggers. De Investors Intelligence Bull/Bear-ratio was voor het grootste deel van 2017 en delen van 2018 fors hoger dan 3, een teken dat er gewoon te veel optimisme was.

Nu zijn de verwachtingen echter veel meer getemperd. De Bull/Bear-ratio noteert rond het historische en neutrale niveau van 2. Met gematigde verwachtingen en normale waarderingen, is er behoorlijk wat pessimisme. Door dit niveau van pessimisme schuift de risico-beloning op aandelen echter naar de positieve kant, omdat slecht nieuws in hoge mate ingeprijsd lijkt te zijn.

6. Arbeidsmarktsterkte

De arbeidsmarkt blijft sterk en over het algemeen biedt dat steun aan een gezonde financiële markt. Bovendien verbetert de situatie op de arbeidsmarkt nog steeds. Buiten enige ruis blijft de trend in werkloosheidsaanvragen laag.

Voorafgaand aan elk van de voorbije grote recessies sinds 1970, werd de markttop voorafgegaan door een omslag in de trend in werkloosheidsaanvragen. Concreet is het aantal aanvragen voor een ww-uitkering gestegen in elke recessie sinds 1970. Dit is tot nu toe nog niet het geval.

7. Mildere Fed

Een andere belangrijke relatie op de kredietmarkten is het verschil tussen de rente op tienjarige staatsobligaties en het officiële rentetarief van de Fed. Momenteel ligt deze spread boven 70 basispunten. Voorafgaand aan elke recessie in de recente geschiedenis werd een markttop voorafgegaan door een negatief wordende spread.

Daar zitten we ver van af, en met slechts een paar renteverhogingen gepland in het komende jaar zou deze spread in de nabije toekomst positief moeten blijven. Zolang deze spreiding positief blijft, zou de huidige stierenmarkt in aandelen moeten aanhouden.

8. Oplossing handelsoorlog

De handelsoorlog was een groot probleem voor de aandelenmarkt. Maar er is optimisme over een oplossing van het handelsconflict sinds de VS en China hebben ingestemd met een wapenstilstand van negentig dagen.

Of de partijen binnen deze periode een oplossing weten te vinden blijft de vraag. Maar aangezien zowel de beurzen in de VS als in China en de economie beginnen te lijden onder de handelsoorlog, zijn de vooruitzichten op een einde van het conflict nu gunstiger dan ooit.

9. Sterk vertrouwen bedrijven en consumenten

Een van de opvallende thema's in de markt is dat, ongeacht de geluiden van de beurs, het vertrouwen van bedrijven en consumenten uitzonderlijk robuust blijft. Yardeni Research heeft een indicator ontwikkeld, de National Confidence Index, die een gemiddelde is van meerdere vertrouwensmaatstaven van consumenten en bedrijven. Die index bevindt zich momenteel op bijna een recordhoogte van ongeveer 120.

Bovendien bevindt deze index zich in een opwaartse trend. Belangrijk is dat, voorafgaand aan eerdere grote marktcorrecties (2000, 2007 en 2015 in mindere mate), deze index naar beneden is gegaan en is gedaald tot 100 of lager. Dus totdat deze index sterk afneemt, blijven het vertrouwen van consumenten en bedrijven de hogere aandelenkoersen ondersteunen.

10. Aanhoudende economische groei

Op dit moment zijn de algehele economische groei en productie in de VS nog altijd gunstig voor hogere aandelenkoersen in 2019. Vóór elke belangrijke marktcorrectie in de recente geschiedenis koelde de reële bbp-groei in de VS af voorafgaand aan die correctie en daalde uiteindelijk onder het langetermijngemiddelde van 2,6%. Dit gebeurt nog niet. In plaats daarvan lag de reële bbp-groei in het laatste kwartaal boven de trend met 3,05%.

Over het geheel genomen hebben we nu een Amerikaanse economie die net een fase van hoogconjunctuur begint in te gaan, en niet een die uit een langdurige periode van hoogconjunctuur komt. De brede economische achtergrond ziet er dan ook gunstig uit voor de aandelenmarkt in de nabije toekomst.

Lees ook: Focus op deze 4 punten in 2019

Meld u aan voor de Belegger.nl dagelijkse nieuwsbrief

en blijf op de hoogte van de laatste ontwikkelingen op de beurs!