Het fonds Robeco European High Yield Bonds profiteert van een getalenteerd en ervaren beheerdersduo en kent een goed gestructureerd en grondig beleggingsproces. Het langetermijn-trackrecord laat zien dat dit fonds zijn concurrenten en zijn index meestal weet te verslaan. De gunstige kosten helpen daarbij. Dit fonds heeft een Morningstar Analyst Rating van Silver.

Robeco European High Yield Bonds in het kort:

- Morningstar Analyst Rating: Silver

- Morningstar Rating: ****

- Beheerteam: High

- Fondshuis: Above Average

- Beleggingsproces: Above Average

Robeco European High Yield Bonds

Dit fonds staat onder leiding van een getalenteerd en ervaren beheerdersduo en kent een goed gestructureerd en grondig beleggingsproces. Het team kijkt niet alleen naar financiële, maar ook naar ESG-factoren bij de portefeuilleconstructie die gericht is op risico-optimalisatie.

Het team is de afgelopen jaren meegegroeid met de toename van het beheerd vermogen. De gunstige kosten geven het fonds een voordeel ten opzichte van zijn concurrenten en dat draagt bij aan het feit dat dit fonds voor Morningstar-analist Jeroen Siecker een van de favorieten in deze categorie is. De Morningstar Analyst Rating is Silver.

Beheerteam

Het beheerdersduo Roeland Moraal en Sander Bus staat bij Morningstar in hoog aanzien. Beide zijn zeer ervaren en ze werken al samen vanaf de oprichting van dit fonds in november 2005. Hun samenwerking gaat zelfs verder terug, want sinds 2003 doen ze samen het wereldwijde zusterfonds Robeco High Yield Bond.

Moraal is al sinds 1997 werkzaam in de beleggingswereld. Hij begon als analist bij Robeco voordat hij in 2003 high yield-obligatiebeheerder werd. Bus werkt al zijn hele loopbaan in vastrentende waarden en heeft uitgebreide ervaring in het beheer van high yield obligaties. Hij werd in 2007 benoemd tot hoofd van Robeco’s credit team.

Bus en Moraal nemen hun beleggingsbeslissingen op basis van consensus. In 2016 werd een derde beheerder toegevoegd, Christiaan Lever, maar hij is nog niet bij alle beslissingen betrokken. Lever is negen jaar geleden begonnen bij Robeco.

De fundamentele credit research wordt uitgevoerd door Robeco’s goed bezette en ervaren credit team dat zowel investment grade als high yield obligaties volgt. In de afgelopen vijf jaar is dit team uitgebreid van 15 naar 22 analisten om goed om te kunnen gaan met het gegroeide vermogen onder beheer. De stabiliteit en de ervaring van beheerders en analistenteam zijn de sleutelfactoren waarop ons vertrouwen is gebaseerd.

Bovendien zijn we verheugd dat beslissingen op basis van consensus worden genomen en dat de beheerders persoonlijk belegd zijn in de fondsen die ze beheren. Dat helpt om hun belangen op dezelfde lijn te krijgen als die van hun eindbeleggers.

Fondshuis

Nadat het Japanse financiële conglomeraat Orix in 2013 al een belang van 90% in Robeco nam, is het sinds oktober 2016 volledig eigenaar. Via de financiële holding Orix Europe bezit het diverse onafhankelijk opererende vermogensbeheerders die samen het Robeco consortium vormen, waaronder Robeco Institutional Asset Management (RIAM) en RobecoSAM. Hoewel alle entiteiten autonoom werken, zijn de banden tussen RIAM en RobecoSAM recentelijk aangehaald, en dat zorgt voor nauwere samenwerking in management en beleggingsbeleid.

De reorganisatie vergrootte de invloed van RIAM op RobecoSAM en leidde tot wat verloop in het senior management van RobecoSAM. Hoewel dat in de afgelopen jaren ook bij RIAM het geval was, is dat huis erin geslaagd om getalenteerde beleggers aan te trekken en vast te houden. De aanstellingstermijn van de beheerders bij RobecoSAM is doorgaans bovengemiddeld, hoewel dit fondshuis wel aanhoudend verloop heeft gekend bij zijn team duurzaamheidsanalisten.

Het beloningsbeleid is in lijn met de belangen van eindbeleggers en wij denken dat er een solide beleggingscultuur heerst. Robeco en RobecoSAM hebben ieder hun deskundigheidsgebieden duidelijk omlijnd en daar een sterk aanbod en goede mensen op neergezet.

De kwaliteit van het fondsenassortiment is bovengemiddeld, met strategieën van hoge kwaliteit op het gebied van opkomende markten, obligaties, quant en duurzaamheid. De capaciteit van de fondsen wordt goed in de gaten gehouden en sommige fondsen zijn gesloten om de belangen van zittende aandeelhouders te beschermen.

Proces

De portefeuilleconstructie van dit fonds is gebasserd op het optimaliseren van risico en rendement op basis van fundamentele creditscores en de aanbevelingen door de analisten. De portefeuilebeheerders zijn verantwoordelijk voor het beoordelen van de relatieve waarderingen. Het universum is verdeeld in drie segmenten: een kwalitatieve selectie-aanpak geldt voor large-caps en private small-caps, die voornamelijk leunt op fundamentele analyse.

Voor het derde segment, beursgenoteerde small-caps, wordt een kwantitatief selectiemodel toegepast. Daar worden bedrijven gerangschikt op basis van financiële factoren, momentum en waardering. Het analistenteam bestudeert strategische, financiële, maar ook ESG-factoren (milieu, sociaal beleid en goed ondernemingsbestuur), evenals de bedrijfsstructuur.

Het proces heeft een defensieve neiging. Het team kan buiten de benchmark om beleggen in investment grade obligaties (historisch gezien -3%-14%) en in beperkte mate in financials (historisch -3%-8% tegen 10-15% vor de standaard Europese high-yield indexen). Aan de andere kant is het fonds structureel onderwogen in papier van kwaliteit CCC en lager.

De credit beta bandbreedte, hoewel niet formeel beperkt, is historisch gezien tamelijk bescheiden gebleven tussen 0,85 en 1,20. Alles bij elkaar passen de beperkte allocatie naar financials en de structurele afkeer van papier in de laagste kwaliteitssegmenten bij de prudente aanpak van deze strategie. Het proces wordt gedisciplineerd toegepast en heeft zich bewezen.

Prestaties

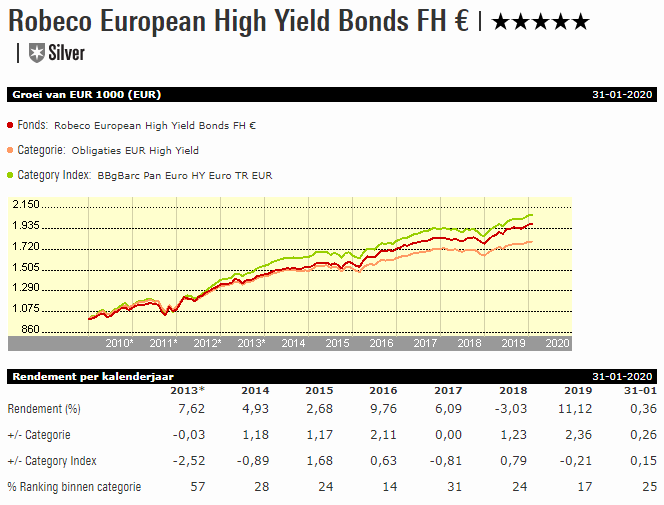

De kracht van het team ligt in de sterke deskundigheid in bottom-up selectie, aangevuld met vaardig credit beta management. Sinds Roeland Moraal is aangesteld als hoofdbeheerder in november 2005, heeft de clean share class FH een gemiddeld jaarlijks rendement behaald van 5,50%.

Daarmee heeft het het categoriegemiddelde met 1,24 procentpunten verslagen in de periode tot en met december 2019. Ook de Bloomberg Barclays Pan European High Yield Corporate ex-Financials 2.5% Issuer Cap benchmark werd consistent verslagen, zodat het fonds uitkomt in het bovenste deciel over de terugkijkende 10, 5 en 3-jaarsperioden tot en met eind 2019.

In 2019 wist het fonds zijn benchmark met 35 basispunten te verslaan en eindigde het hoger dan 83% van zijn concurrenten. De onderwogen beta positie van het fonds remde de prestaties, maar de security selectie droeg per saldo juist weer bij, vooral in de sectoren technologie en energie.

In de uitdagende markt van 2018 wist het fonds de verliezen te beperken door kwestieuze CCC en B obligaties te vermijden; de beheerders vonden dat ze onvoldoende werden gecompenseerd voor te verwachten verliezen op dat moment. Het fonds versloeg in 2018 de benchmark met 49 basispunten.

Kosten

De lopende kosten van de rebatevrije 'clean' fondsklasse D2 laten dit fonds in het op een na goedkoopste kwintiel van de categorie vallen. Als we de kosten bekijken in de context van de People, Process en Parent pillars, dan zijn we van mening dat dit fonds positieve alpha kan genereren ten opzichte van benchmark. Het fonds verdient een Morningstar Analyst Rating van Silver.

Robert van den Oever is Research Editor bij Morningstar Benelux

Meld u aan voor de Belegger.nl dagelijkse nieuwsbrief

en blijf op de hoogte van de laatste ontwikkelingen op de beurs!