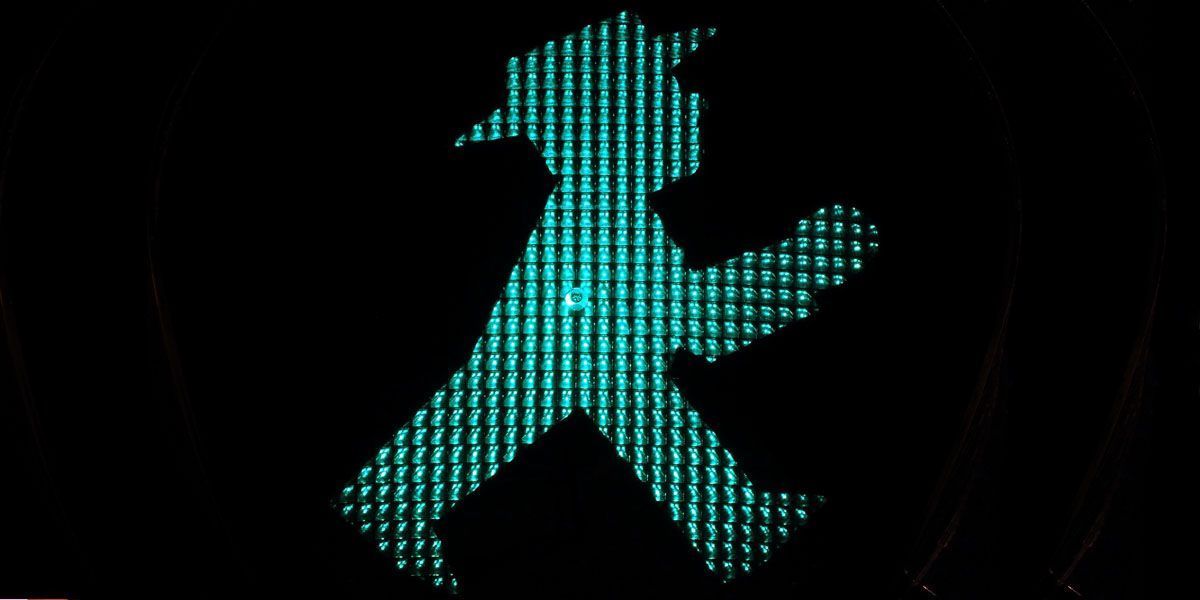

Vorige week sloot de Amerikaanse S&P500 index met 4,7% in het groen. Onder beleggers groeit (opnieuw) de hoop op een mogelijke draai van de Fed. Staan de seinen op groen voor aandelenbeleggers?

Optimisme groeit (opnieuw)

De laatste dagen groeit het optimisme onder beleggers. Zij zien signalen dat de Fed minder streng zal handelen dan eerder werd gedacht. Deze situatie heeft raakvlakken met het derde kwartaal van dit jaar. Toen veerden beurskoersen stevig op, maar daalden kort daarna toen het optimisme ijdele hoop bleek te zijn. Is er nu daadwerkelijk iets veranderd, of zijn beleggers simpelweg hardleers?

Lastig parket

De Amerikaanse centrale bank zit – net als veel andere centrale banken – in een lastig parket. Zij heeft als taak om de hoge inflatie terug te brengen naar 2%. Het probleem is dat de maatregelen die zij hiervoor inzet de economische groei afremmen. Dit brengt het risico met zich mee dat de Fed – in haar poging om de inflatie te beteugelen – een economische recessie veroorzaakt.

Debat verschuift

De laatste tijd verschuift het debat binnen de Fed steeds meer naar hoe en wanneer zij de renteverhogingen zal vertragen. Dit wakkert (opnieuw) de hoop aan onder aandelenbeleggers dat een versoepeling van het monetaire beleid in het verschiet ligt.

Of de Fed haar beleid ook daadwerkelijk versoepelt, is maar zeer de vraag. De inflatie is nog altijd hoog en van een overtuigende daling is vooralsnog geen sprake. Een realistischer scenario is dat de Fed – na de verwachte verhogingen in november en december – de verhogingen tempert of (tijdelijk) pauzeert.

Inflatie

Welk pad de Fed bewandelt, zal afhangen van de marktontwikkelingen. Dit betekent niet dat zij doorgaat met renteverhogingen tot de inflatie gedaald is naar 2%. De Fed is zich ervan bewust dat de impact van beleidsmaatregelen met enige vertraging merkbaar zal zijn. Bovendien kiest de Fed er bewust voor om de beleidsrente in eerste instantie zo snel mogelijk naar het gewenste niveau te brengen (frontloading). Dit beperkt de kans op verder escalerende inflatie, maar verhoogt tegelijkertijd de druk op de economie.

Interessant

In welke richting beurskoersen op de korte termijn bewegen, is lastig te voorspellen. Als de Fed besluit om in 2023 de renteverhogingen te pauzeren, dan kunnen beurskoersen de komende weken terugveren naar het niveau van medio augustus. De koersen kunnen echter ook verder dalen, mocht zich bijvoorbeeld een recessie voordoen.

Dit is een lastige situatie voor speculanten. Voor de langetermijnbelegger zijn dit juist interessante tijden. De laatste keer dat het beleggerssentiment zo negatief was als vandaag, was eind 2008 (tijdens de financiële crisis). Historisch gezien waren dit vaak aantrekkelijke bijkoopmomenten (“be fearful when others are greedy, and greedy when others are fearful” – Warren Buffett).

Valkuil

Een valkuil voor de langetermijnbelegger is om in deze periodes langs de zijlijn te blijven staan. Hoewel het veilig klinkt, lopen beleggers hierdoor het risico om de sterkste hersteldagen te missen. Deze dagen blijken vaak bepalend voor het uiteindelijke beleggingsresultaat (“Far more money has been lost by investors trying to anticipate corrections, than lost in the corrections themselves” – Peter Lynch). Waarom zou u als langetermijnbelegger dat risico nemen?

Jaap Steur is sinds 2018 werkzaam bij Axento Vermogensbeheer. Hij is als portfoliomanager verantwoordelijk voor het dagelijks beheer van de klantportefeuilles van Care IS en Axento Vermogensbeheer.

Meld u aan voor de Belegger.nl dagelijkse nieuwsbrief

en blijf op de hoogte van de laatste ontwikkelingen op de beurs!

Nou ik blijf in flinke overweging mooi naast de zijlijn staan , net zolang totdat de inflate heel stevig gedaald is en de rente weer normaal is ( rente in de buurt van inflatie zeg maar ) Mijn huis zal met deze hoge inflatie vast wel weer flink verder in prijs gaan stijgen. De bouwers lopen ver achter en er zijn altijd mensen genoeg die ondanks de hoge inflatie een huis zullen moeten kopen voor onderdak , dus die bezuinigen vanzelfs wel op de gadgets om zo'n duur huis te kunnen betalen

De huizenprijzen, met name in de Randstad, zullen denk ik dalen want de hypotheekrentes zijn flink omhoog gegaan en de financiering wordt dus steeds moeilijker, waardoor veel kopers afhaken en liever wachten tot de huizenprijzen (en de energiecontracten) weer op een betaalbaar niveau liggen.