Het vertrouwen van Morningstar in Candriam Bonds Euro High Yield is dusdanig gegroeid door de onderscheidende aanpak en de bewezen prestaties, dat de Morningstar Analyst rating stijgt van Bronze naar Silver.

Candriam Bonds Euro High Yield in het kort

- Morningstar Analyst Rating: Silver

- Morningstar Rating: ****

- Beheerteam: Positive

- Fondshuis: Neutral

- Beleggingsproces: Positive

- Rendement: Positive

- Kosten: Negative

Dit fonds is een van de aantrekkelijkste opties binnen zijn categorie, want Candriam Bonds Euro High Yield heeft een ervaren beheerder en een onderscheidende aanpak, vindt Morningstar-fondsanalist Mara Dobrescu.

Het proces van fondsmanager Philippe Noyard werkt met bottom-up selectie aan de hand van fundamentele en kwantitatieve analyse en is bovengemiddeld actief. Die aanpak heeft zich bewezen, want zowel over de 3, 5 als 10 jaar verslaat het fonds zijn categoriegemiddelde, terwijl het risicoprofiel gelijk is aan dat van een gemiddelde categoriegenoot.

Het succes van het fonds heeft veel beleggers aangetrokken, want het beheerd vermogen is gegroeid van 400 miljoen euro in januari 2015 naar 2,1 miljard euro nu. Het fonds heeft aangegeven dat het tot 2,5 miljard kan gaan voordat eventueel sprake is van een soft-close.

Het bewezen proces, de ervaring van de manager en het toegenomen vertrouwen in het potentieel van het fonds brengen analist Dobrescu tot een upgrade van de Morningstar Analyst Rating van Bronze naar Silver.

Beheerteam

Fondsbeheerder Philippe Noyard heeft bijna 30 jaar ervaring op zak en is lead manager op dit fonds sinds 1999. Hij geeft leiding aan het high yield en credit arbitrage team bij Candriam. Hij krijgt ondersteuning van twee ervaren co-managers, vier fundamentele-research analisten en twee kwantitatieve analisten. Het onderzoek naar emittenten is verdeeld over het gehele team. Iedere analist volgt ongeveer 60 namen, terwijl de managers zich richten op een kleiner aantal (tot zo'n 20). Desondanks is hun werklast substantieel aangezien ze ook het wereldwijde high yield fonds beheren, evenals een long-short obligatiefonds dat investment grade effecten omvat.

De samenstelling van het team is vrij nieuw in vergelijking met categoriegenoten. De vier leden zijn op verschillende momenten gedurende de afgelopen vijf jaar bij het team gekomen nadat in 2012 drie analisten waren vertrokken. We zijn er echter wel gerust op dat het team sindsdien stabiel is.

Het team maakt ook effectief gebruik van verschillende bronnen van externe research om de emittenten te volgen die het meest door de markt bijgehouden worden (Egan Jones, Lucror Analytics), alsmede voor juridische en convenant analyse (Debt Xplained). Dit stelt hen in staat om zich te concentreren op fundamentele analyse van kleinere uitgevers, of degene die ze als het meest problematisch beschouwen.

Tot slot betreuren we het dat de beheerder niet persoonlijk heeft belegd in het fonds, want dat zou een goede manier zijn om zijn belangen parallel te laten lopen met die van eindbeleggers. Niettemin blijven we bij een Positive oordeel op de 'People Pillar'.

Proces

Het beleggingsuniversum van het fonds is wat conservatiever dan dat van de meeste concurrenten, gegeven de samenstelling van de index, die de financiele sector uitsluit evenals de laagst beoordeelde effecten. Het fonds mag echter to 20% off-benchmark blootstelling hebben, inclusief CCC+ obligaties (tot maximaal 10%) en obligaties die in niet-euro valuta noteren. Valutarisico is echter volledig tegen de euro afgedekt.

Het beleggingsproces is voornamelijk gericht op bottom-up aandelenselectie die plaatsvindt via fundamentele, juridische en kwantitatieve research. Aavullend wordt een macro-filter toegepast op het selectieproces. Deze aanpak leidt uiteindelijk tot een portefeuille die 50 tot 100 emittenten omvat. Terwijl sector afwijkingen doorgaans niet al te veel van de index afwijken (circa 10% per sector), is de selectie van schuldpapier zeer onderscheidend. De active share van het fonds (het percentage obligatieposities dat afwijkt van de index) beweegt zich historisch gezien tussen 65 en 80%.

Het team is zich zeer bewust van relatieve waarderingen en zal niet aarzelen om actieve posities af te bouwen als de onderwaardering verdwijnt, of als stop-loss limieten worden bereikt. Ten slotte maakt het fonds sinds 2009 meer gebruik van credit default swaps, om zijn blootstelling aan de credit markt te controleren en om bloostelling aan individuele emittenten te hedgen of te winnen. Alles bij elkaar verdient deze effectieve goed uitgevoerde strategie een positief oordeel op de 'Process Pillar'.

Prestatie

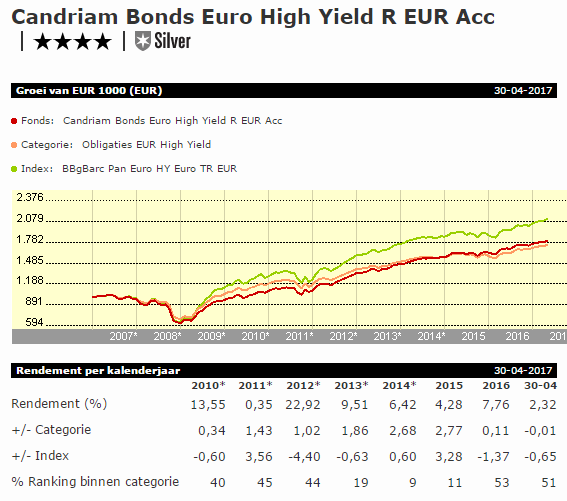

Philippe Noyard heeft een sterk track record opgebouwd met de prestaties van het fonds. Over de afgelopen tien jaar tot en met maart 2017 komt het fonds terecht in het tweede kwartiel van zijn categorie op voor risico gecorrigeeerde basis, met een vergelijkbaar risicoprofiel als de gemiddelde categoriegenoot. Bottom-up effectenselectie over een brede range van sectoren is de belangrijkste drijfveer achter de prestaties, hetgeen bijdraagt aan ons vertrouwen in de selectievaardigheden van de manager.

Niettemin heeft het fonds twee magere jaren gekend, in 2007 en 2008. De kredietcrisis sloeg toe toen de beta van het fonds boven de index lag, en dat resulteerde in significante verliezen voor aandeelhouders. Sindsdien heeft het team zijn expertise in credit derivaten versterkt om beter te kunnen reageren op turbulentie in de markt en om de overall positionering van de portefeuille sneller te kunnen aanpassen. Dit besluit lijkt zich al te hebben uitbetaald, gezien de recente prestaties van het fonds in volatiele marktomstandigheden, zoals in 2011.

Maar zelfs in periodes die gunstiger waren voor credit risico, zoals de jaren 2012 en 2013, bleken de managers in staat om de meeste van hun categoriegenoten te outperformen. Over de afgelopen vijf jaar heeft het fonds 98% van zijn categoriegenoten verslagen op risico-gecorrigeerde basis, voornamelijk dankzij de kwaliteit van de effectenselectie. Het fonds is er eveneens in geslaagd om zijn benchmark vóór te blijven, en dat is niet vanzelfsprekend gezien de hoge kosten die gelden in het high yield universum. Het fonds verdient een positief oordeel op de pijler Prestaties.

Kosten

De rebatevrije aandelenklasse die beschikbaar is voor particuliere beleggers in Nederland kent lopende kosten van 0,96% per jaar, en dat is hoger dan vergelijkbare rebatevrije aandelenklassen in dezelfde categorie. Daarom krijgt het fonds op deze pijler een negatief oordeel.

>>> Bekijk ook eens de Morningstar Fondsentool <<<

Robert van den Oever is Research Editor bij Morningstar Benelux

Meld u aan voor de Belegger.nl dagelijkse nieuwsbrief

en blijf op de hoogte van de laatste ontwikkelingen op de beurs!