Comgest Growth Emerging Markets richt zich op kwaliteits groeiaandelen aan de hand van een strak proces. Het team is een van de grootste en meest ervaren binnen opkomende markten-aandelenfondsen. Op de lange termijn betaalt de defensieve filosofie zich duidelijk uit. Morningstar handhaaft de Gold-rating op dit fonds.

Comgest Growth Emerging Markets in het kort:

- Morningstar Analyst Rating: Gold

- Morningstar Rating: ***

- Beheerteam: Positive

- Fondshuis: Positive

- Beleggingsproces: Positive

- Rendement: Positive

- Kosten: Neutral

Comgest Growth Emerging Markets

Dit fonds richt zich op kwaliteits groeiaandelen aan de hand van een strak gedisciplineerd proces. Het beheerteam is een van de grootste, beste en meest ervaren binnen aandelenfondsen-opkomende markten.

Ondanks het defensieve karakter heeft het fonds ook lastige jaren gekend. Soms bleef het achter doordat het onderwogen zat in categorieën die het hardst stegen. Ook dit jaar blijft het achter bij zijn concurrenten. Maar op de lange termijn betaalt de defensieve filosofie zich duidelijk uit. Morningstar-analist Mathieu Caquineau handhaaft dan ook de Gold-rating op dit fonds.

Beheerteam

Onze positieve beoordeling op de People Pillar weerspiegelt de ervaring van de beheerders en de effectiviteit van het teamwork. Ook waarderen we de correcte wijze waarop de pensionering van Vincent Strauss in 2016, die heel lang aan het roer stond, is geëffectueerd. Zijn verantwoordelijkheden zijn ruim voor zijn daadwerkelijke vertrek geleidelijk overgedragen aan de rest van het team.

Wojciech Stanislawski die co-beheerder op deze strategie is sinds januari 2000, is een waardig opvolger. Hij is eveneens persoonlijk belegd in het fonds, zodat zijn belangen parallel lopen met die van eindbeleggers.

Emil Wolter, die in 2014 werd aangesteld als portefeuillebeheerder, heeft ruim 20 jaar ervaring in opkomende markten.

David Raper en Charles Biderman werden bevorderd tot co-managers in 2016. De rest van het team is met de jaren geleidelijk aan versterkt. Ondanks enkele vertrokken teamleden in 2014 en 2016. In 2016 werden twee senior analisten bij het team gehaald om Latijns-Amerika en India te coveren, en in 2017 kwam er nog een analist bij om Chinese aandelen te volgen.

De omvang en kwaliteit van het team maken het tot een van de sterkste op het gebied van opkomende markten. Het telt negentien leden die zetelen in Parijs, Hong Kong, Singapore en Mumbai en zij hebben gemiddeld vijftien jaar ervaring.

Op basis van de strikte beleggingscriteria wordt het beleggingsuniversum gereduceerd. Iedere analist of manager volgt tien tot vijftien aandelen in detail en ieder aandeel wordt door ten minste twee leden van het team gevolgd.

Fondshuis

Comgest SA, opgericht in 1985, is een onafhankelijke vermogensbeheermaatschappij en volledig in handen van de medewerkers. Deze eigendomsstructuur bevordert een lange-termijn manier van denken en stabiliteit in het team. De gemiddelde looptijd van fondsen bij Comgest is tien jaar. In 2016 trad Vincent Strauss terug treden als CEO en volgde Arnaud Cosserat hem op. Die overdracht verliep soepel en had geen negatieve invloed op de sterke beleggingscultuur bij het fondshuis.

Comgest is een stabiel fondshuis dat zijn beheerd vermogen niet op agressieve wijze probeert uit te breiden. Het is trouw gebleven aan zijn robuuste filosofie van 'kwaliteit en groei' met een verstandig aantal fondsen dat mettertijd is gelanceerd voor zowel volwassen als opkomende aandelenmarkten.

Comgest kent geen stermanagers aangezien ieder fonds in samenspraak met andere managers gevolgd wordt en dat steunt volgens ons de continuïteit van het onderscheidende beleggingsproces van dit fondshuis.

Minder positief is dat het fondshuis meer zou kunnen doen om de beloning van de managers te koppelen aan de langetermijnprestaties van de fondsen die ze beheren. De variabele beloning wordt grotendeels gebaseerd op een kwalitatieve beoordeling. De meest seniore managers zijn echter wel persoonlijk belegd in de fondsen die zij beheren en dat helpt om hun belangen in lijn te brengen met die van eindbeleggers. Alles bij elkaar bedient dit fondshuis zijn beleggers goed en daarom verdient het een positief oordeel op de Parent Pillar.

Proces

De beleggingsfilosofie achter dit fonds is duidelijk gericht op kwaliteits groeiaandelen. De portefeuille wordt op pure bottom-up wijze opgebouwd. De eerste stap in het proces zoekt bedrijven die financieel gezond zijn met dominante marktposities en hoge winstgevendheid, los van de economische cyclus. De meeste cyclische bedrijven, zoals banken worden daarom uitgesloten van het beleggingsuniversum voor dit fonds.

De overblijvende aandelen ondergaan intensieve analyse, zoals vele bedrijfsbezoeken en ontmoetingen met het management, ook van concurrenten. Uiteindelijk blijft een belegbaar universum van omstreeks 120 aandelen over.

Die aandelen worden vervolgens beoordeeld volgens een strikt waarderingsmodel op basis van discounted winsten en dividendmethoden. De finale selectie van de portefeuille-aandelen is gebaseerd op deze waarderingsniveaus en instapmomenten die de beheerders vaststellen.

De beleggingshorizon is lang, tussen drie en vijf jaar en dat beperkt de portefeuille-omzet en daarmee de transactiekosten. Strikte toepassing van de beleggingsdiscipline laat duidelijk ruimte voor benchmarking. De portefeuille is geconcentreerd rond zo'n 40 aandelen en vertoont sterke sector- en regionale concentraties en de positionering is vaak tegendraads. Dit fonds verdient een positief oordeel op de Process Pillar.

Prestaties

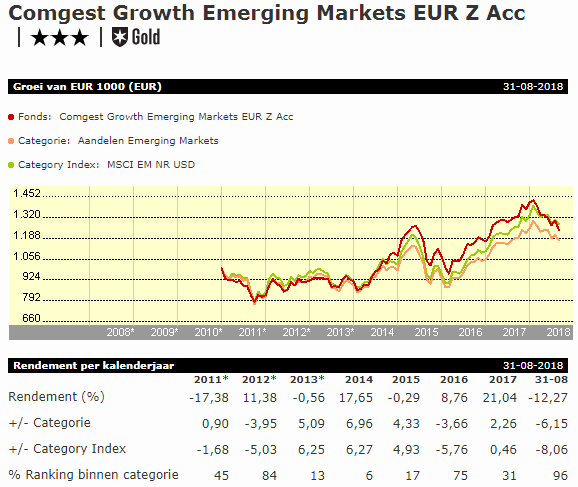

Dit fonds heeft het in de eerste maanden van 2018 lastig gehad. Het verlies over acht maanden van de aandelenklasse Z is met 12% dubbel zo groot als het categoriegemiddelde van deze Morningstar Categorie en driemaal groter dan dat van de index. Aandelenspecifieke zaken in Brazilië en Zuid-Afrika in combinatie met een ongunstig uitpakkende onderweging van Chinese techreuzen is een gebrek aan blootstelling aan olie-aandelen hebben dit fonds geraakt.

Dat is teleurstellend gezien het defensieve profiel van het fonds. Maar het is niet voor het eerste dat het fonds een periode van underperformance meemaakt. Ook begin 2011 beleef het achter bij de rally die werd aangejaagd door olie-aandelen. In 2012 ging het matig omdat momentum gedreven aandelen, die dit fonds traditioneel mijdt, het erg goed deden. Missers in stockpicking deden het rendement in dat jaar ook pijn.

Echter, in de daaropvolgende drie jaar deed het fonds het weer wel goed en demonstreerde het zijn defensieve kwaliteiten in de uitdagende marktomstandigheden van 2013 en 2015. In 2016 hinderden posities in Chinese levensverzekeraars het rendement.

De geduldige aanpak van het fonds betaalt zich uit op de lange termijn. Sinds Wojciech Stanislawski co-beheerder werd in januari 2000 heeft de Franse variant van dit fonds (die heeft de langste historie) een gemiddeld jaarlijks rendement van 8,5% behaald vergeleken met 4,5% voor het categoriegemiddelde en 5,8% voor de MSCI Emerging Markets Index, met lagere volatiliteit en een lagere maximum drawdown. De voortschrijdende 10-jaars rendementen van dit fonds liggen in 98% van de gevallen boven die van de index sinds 2000.

Kosten

De lopende-kostenfactor van de rebatevrije aandelenklasse Z, die beschikbaar is voor particuliere beleggers in Nederland, bedraagt 1,12% en dat is conform het gemiddelde van de peer group van vergelijkbare aandelenklassen in opkomende markten-aandelen. Daarom een Neutral-oordeel op de Price Pillar.

Robert van den Oever is Research Editor bij Morningstar Benelux

Meld u aan voor de Belegger.nl dagelijkse nieuwsbrief

en blijf op de hoogte van de laatste ontwikkelingen op de beurs!