Het Invesco Global Income Fund krijgt van Morningstar een Morningstar Analyst Rating van Bronze, voornamelijk vanwege de obligatie-expertise en de vele jaren ervaring van het beheerteam. Het fonds is een aantrekkelijke keuze voor op inkomen georiënteerde beleggers.

Invesco Global Income Fund in het kort

- Morningstar Analyst Rating: Bronze

- Morningstar Rating: *****

- Beheerteam: Positive

- Fondshuis: Neutral

- Beleggingsproces: Positive

- Rendement: Neutral

- Kosten: Positive

Dit fonds is een aantrekkelijke keuze voor beleggers die op inkomen gericht zijn, stelt Morningstar-fondsanalist Barbara Claus. De overtuiging van de analist is voornamelijk gebaseerd op de obligatie-expertise van het beheerteam.

Ook de lager dan gemiddelde kosten voor dit fonds maken het aantrekkelijk binnen de categorie. Analist Claus geeft dit fonds voor het eerst een Morningstar Analyst Rating en dat wordt Bronze.

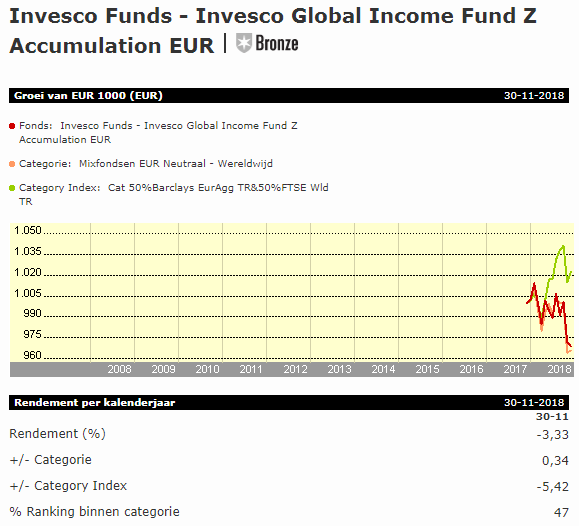

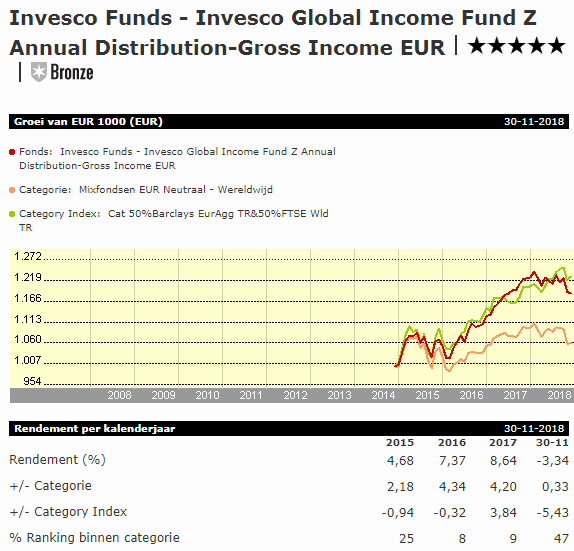

De aandelenklasse Z EUR Acc is momenteel de aangewezen aandelenklasse voor Nederlandse beleggers. Die aandelenklasse heeft nog maar een kort track record. De langst bestaande klasse is eveneens een clean share class, de Z EUR AD-GI. Het langere track record daarvan geeft een beter beeld van de historische prestaties:

Beheerteam

Hoofdbeheerder Dit fonds wordt beheerd door Paul Read, Paul Causer en Nick Mustoe. Read en Causer zijn samen co-hoofd van vastrentende waarden bij Invesco Perpetual en zij zijn twee van de meest ervaren obligatiebeheerders in de beleggingsindustrie. Ze werken al sinds 1995 samen bij het fondshuis.

Causer begin zijn beleggingsloopbaan in 1983, later werkte hij bij het ministerie van Financiën en in 1990 stapte hij over naar de beleggingsindustrie. Hij kwam in 1994 bij Perpetual. Read begon in 1986 bij UBS en stapte in 1988 over naar de obligatieverkoop van Merrill Lynch. Hij klom op in de obligatiehandel en werkte in Tokio en Parijs alvorens hij in 1995 bij Invesco Perpetual kwam.

Het bredere obligatieteam van 20 leden omvat fondsbeheerders Michael Matthews, Stuart Edwards en Alex Ivanova, vijf portefeuillebeheerders die ook analist zijn en zeven analisten, plus vijf risicobeheerders. Het team profiteert van solide, brede ervaring en heeft voortdurend analisten toegevoegd.

Mustoe beheert het aandelensegment van de portefeuille volgens dezelfdestartegie als die wordt toegepast bij het Invesco Global Equity Income fonds. Mustoe is sinds 2010 bij Invesco en beheert de strategie sinds december 2013 met goede maar niet buitengewone resultaten. Hij krijgt ondersteuning van acht andere ervaren portefeuillebeheerders.

Vanwege de uitstekende obligatie deskundigheid en de solide opzet van het aandelengedeelte, krijgt dit fonds op de People Pillar een positief oordeel.

Fondshuis

Het beursgenoteerde Invesco IVZ heeft zijn activiteiten de afgelopen 20 jaar door autonome groei en overnames uitgebreid. Belangrijke toevoegingen waren Trimark in Canada en Perpetual in het VK in 2000, die beide hun beleggingsautonomie behielden. In 2006 werd PowerShares overgenomen, dat zich bezighoudt met gespecialiseerde beleggingen waaronder zijn grootste exchange-traded fonds, PowerShares QQQ. Verder omvat het productscala Amerikaanse en wereldwijde aandelenstrategieën en vastrentende producten, van stabiele waarde tot bankleningen.

Invesco is sterk in vele regio's en beleggingsklassen. Veel van de beheerders werken al lange tijd voor de maatschappij en bouwden een sterke staat van dienst op bij de populairste fondsen van de onderneming, waaronder Invesco Diversified Dividend, Trimark Global Endeavour en Invesco Perpetual Corporate Bond.

Niet alle teams zijn echter even succesvol. Zo had het wereldwijde kernaandelenteam het moeilijk sinds het grootste deel ervan, behalve CIO Ron Sloan, in 2014 van San Francisco naar Atlanta verhuisde. De verhuizing veroorzaakte verloop en de belangrijkste fondsen van het team, Invesco Charter en Invesco Mid Cap Core Equity boekten magere resultaten. In hetzelfde jaar vertrok Neil Woodford bij Perpetual om zijn eigen bedrijf te starten. De resultaten zijn nog niet overtuigend, waardoor de Parent-rating Neutral blijft.

Proces

Het fonds wordt beheerd met een op inkomen gerichte strategie. Het fonds streeft naar regelmatige uitbetaling aan zijn eindbeleggers, maar het heeft geen doelstelling voor uitbetaling, zoals veel concurrenten wel hebben. De asset allocatie is flexibel en hangt af van relatieve waarde beoordelingen in verschillende gebieden van de obligatie- en aandelenmarkten.

In theorie kan de aandelenblootstelling van het fonds zich begeven tussen 35% en 65% maar historisch gezien beweegt die tussen 35 en 40%, want de beheerders willen niet dat een risico-element, in dit geval de aandelenblootstelling, de portefeuille domineert.

Het obligatie-gedeeltewordt beheerd met een flexibele aanpak en maakt gebruik van verschillende bronen voor rendement, zoals credit, looptijd, valuta- of opportunistische posities. Het aandelensegment wordt beheerd met een wereldwijde dividend-gerichte aanpak, die ook wordt geïmplementeerd in Invesco Global Equity Income. Die richt zich op aandelen met een hoog en groeiend dividendrendement, maar neemt ook de houdbaarheid van het businessmodel en de financiële stabiliteit van een bedrijf in acht.

we zijn positief over de obligatiestrategie, die ook met succes wordt toegepast op het Silver-rated fonds Invesco Pan European High Income. De aandelenstrategie is solide, maar blinkt niet uit in vergelijking met vergelijkbare strategieën. Alles bij elkaar verdient het fonds een positief oordeel op de Process Pillar.

Prestaties

We zijn voorzichtig en kennen de Performance Pillar een neutraal oordeel toe, omdat het track record nog maar vier jaar beslaat. Sinds de lancering in november 2014 tot en met oktober 2018 heeft het fonds zijn gemiddelde concurrent in de categorie Mixfondsen EUR Neutraal Wereldwijd duidelijk verslagen, ondanks een aandelenblootstelling die lager ligt dan de gemiddelde range voor de categorie van 35-65%.

Hoewel de beheeders hun doel bereikt hebben om de gemiddelde concurrent te verslaan, denken wij dat ze zich ook zouden moeten meten met een markt-georiënteerde aandelen/obligatie benchmark. Als we het fonds vergelijken met een benchmark die bestaat uit 40% wereldwijde aandelen en 60% euro-obligaties dan heeft het die index min of meer geëvenaard. De risicomaatstaven van het fonds, zoals de downside-capture ratio of de standaarddeviatie, komen lager uit dan het categoriegemiddelde dankzij de over het algemeen lagere aandelenblootstelling.

Sinds de lancering zijn de absolute rendementen gedreven door zowel het obligatie- als het aandelensegment. De waarde-oriëntatie van het aandelensegment zorgde in de meeste jaren voor tegenwind, maar de obligatiestrategie, in het bijzonder de blootstelling aan credit, heeft juist positief uitgepakt. In 2018 tot dusver heeft het fonds het categoriegemiddelde verslagen, ondanks negatieve absolute rendementen. Overigens droegen zowel aandelen als obligaties bij aan het negatieve rendement.

Kosten

De lopende-kostenfactor van 0,92% voor de rebatevrije aandelenklasse Z is lager dan die van andere clean share classes in deze categorie. Daarom verdient dit fonds een positief oordeel op de Price Pillar.

Robert van den Oever is Research Editor bij Morningstar Benelux

Meld u aan voor de Belegger.nl dagelijkse nieuwsbrief

en blijf op de hoogte van de laatste ontwikkelingen op de beurs!