De strategie van het Fidelity US High Yield Fund is opportunistisch en kent flexibiliteit die concurrenten niet hebben. Dat leidt tot een rendement waarmee dit fonds tot de top van zijn categorie USD High Yield behoort. Daarom heeft het Morningstar Analyst Rating van Silver, ondanks de hoge kosten.

Fidelity US High Yield Fund in het kort:

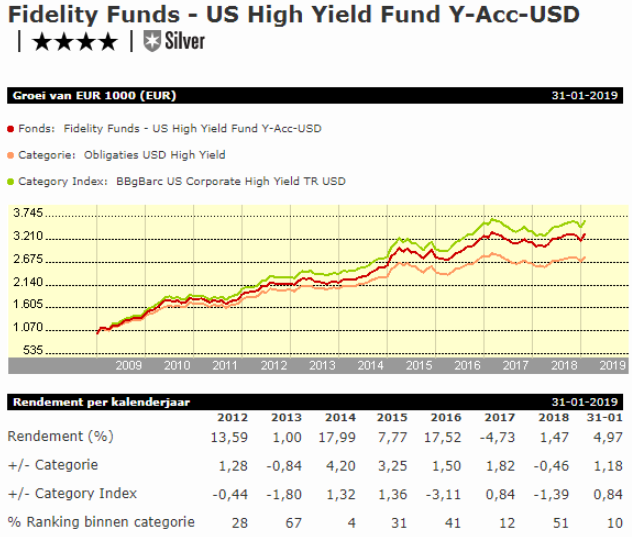

- Morningstar Analyst Rating: Silver

- Morningstar Rating: ****

- Beheerteam: Positive

- Fondshuis: Positive

- Beleggingsproces: Positive

- Rendement: Positive

- Kosten: Negative

Fidelity US High Yield Fund

De strategie van dit fonds is opportunistisch, zoekt naar ondergewaardeerde schuld, en kent flexibiliteit om naast high yield ook deels in andere categorieën te beleggen. Dat onderscheidt het fonds van zijn concurrenten en het zorgt ervoor dat het rendement hoger is dan dat van de concurrentie en tot de top van de USD high yield categorie behoort.

De strategie is goed geconstrueerd en bewijst dat de aanpak werkt. Daarom krijgt het fonds een Morningstar Analyst Rating van Silver, ondanks de bovengemiddeld hoge kosten voor eindbeleggers.

Beheerteam

Hoofdbeheerder Harley Lank staat sinds augustus 2003 aan het roer van dit fonds. Hij begon als research analist in 1996 en volgde sectoren als energie, communicatie en gezondheidszorg. In 2001 werd hij portefeuillebeheerder van Fidelity's collateralized loan obligations en in 2007 werd hij co-beheerder. Ook was hij enkele jaren betrokken bij het fonds voor bankleningen tegen flexibele rente.

Momenteel beheert Lank high yield fondsen voor niet-Amerikaanse beleggers en de US high yield subportefeuille van Fidelity Puritan end Fidelity Global High Income. Dat doet hij sinds 2001. Per oktober 2017 had hij tussen de 500,001 en 1 miljoen dollar belegd in de Amerikaanse variant van dit fonds.

De analisten van Fidelity krijgen nogal eens kritiek te verduren vanwege de kwaliteit en het aantal mensen dat het fondshuis pleegt aan te nemen, en er is reden tot nadenken. Want het analistenteam heeft de reputatie van springplank naar managementfuncties, meer dan dat het een carrièrebestemming op zichzelf is. Het team telt per september 17 mensen, dat is inclusief associates, bankleningen- en quant-specialisten, en dat varieert met de jaren.

De dienstverbanden binnen het team duren doorgaans zo'n twee jaar en dat is tamelijk kort. De gemiddelde ervaring van de teamleden in de beleggingswereld bedraagt negen jaar en dat betekent dat veel leden nog niet in deze industrie werkzaam waren ten tijde van de financiële crisis. Dat tast het positieve oordeel op de People Pillar niet aan, maar het is wel iets om in de gaten te houden aangezien ervaring en fundamentele research cruciaal zijn in de high yield sector.

Fondshuis

Fidelity International is als aparte entiteit in 1980 onafhankelijk geworden van zijn Amerikaanse moeder Fidelity Investments. De eigenaren zijn het management en leden van de familie Johnson (de stichters van Fidelity Management & Research). In de eerste jaren na de splitsing waren er nog nauwe operationele banden tussen Fidelity Investments en Fidelity Management & Research, maar tegenwoordig is Fidelity Investments bijna geheel zelfstandig op alle gebieden van vermogensbeheer, behalve op de US High Yield strategie. Die zal op termijn door Fidelity Investments beheerd gaan worden, maar krijgt nu nog ondersteuning vanuit het voormalige moederbedrijf.

Fundamentele research staat voorop en daardoor heeft het fondshuis een van de sterkste researchcapaciteiten met ruim 400 beleggingsprofessionals en ondersteunde analisten in het Verenigd Koninkrijk, Europa en Azië. Fidelity heeft geïnvesteerd in middelen en infrastructuur in alle disciplines: aandelen, obligaties en multi-asset, en er is nu een structuur en proces opgetuigd om goed te kunnen presteren. Het personele verloop is bewonderenswaardig laag en dat duidt erop dat het fondshuis zijn mensen goed weet vast te houden.

Er zijn wat onevenwichtigheden in de beloning tussen de verschillende disciplines, maar over het algemeen zijn die logisch opgebouwd en conform de belangen van eindbeleggers. Het fondshuis heeft zich in het verleden schuldig gemaakt aan het lanceren van dubieuze producten, maar tegenwoordig hanteert het een veel gedisciplineerdere aanpak van productontwikkeling.

Proces

Het beleggingsproces verloopt grotendeels bottom-up en zoekt high yield bedrijven met ondergewaardeerde schuld in het licht van hun fundamentele research. Dit proces leunt op uitgebreide credit analyse die wordt uitgevoerd door het goed toegeruste US high-income team, maar beheerder Harley Lank behoudt de controle over alle beleggingsbeslissingen.

De eerste verantwoordelijkheid van de analisten is om negatieve credit-gebeurtenissen te vermijden door elk bedrijf dat ze volgen te bestempelen als 'koop' of 'verkoop'. Elke kwestie omtrent de kapitaalstructuur van een bedrijf wordt apart beoordeeld om een volledig begrip van de business te krijgen en te kunnen beoordelen welke obligaties geraakt zouden kunnen worden door marktontwikkelingen.

Dit fonds is agressief en opportunistisch. Lank schuwt het niet om forse belangen te nemen in de laagst rated uitgevers in de high yield markt. Afhankelijk van relatieve-waarde kansen zal hij als het zo uitkomst door de hele kapitaalstructuur beleggen in bankleningen (tot maximaal 10%) en aandelen (tot 5%), en dat is een onderscheidend kenmerk binnen de USD high yield peer group. De sector- en bedrijvenblootstellingen van het fonds worden ook gestuurd door top-down en technische factoren en zijn niet beperkt tot die van de benchmark.

Lank neemt een lange beleggingshorizon en dat helpt om de doorgaans hoge transactiekosten te beperken. Dat, in combinatie met Lanks effectieve uitvoering van het research-intensieve proces brengt het fonds een positief oordeel op de Process Pillar.

Prestaties

Het rendementsprofiel van dit fonds is duidelijk veel minder volatiel dan dat van zijn Amerikaanse zustervariant Fidelity Advantage High Income. De grens aan de aandelenblootstelling in deze UCITS-variant heeft de drawdowns beperkt en begin 2007 heeft beheerder Lank een conservatieve aanpak gekozen, waarbij hij de nadruk legde op defensieve sectoren en cyclische bedrijven een onderweging gaf. Maar hij voegde daar snel lager rated credits bij in 2009 om te profiteren van de verkrappende spread na de crisis en dat betaalde zich in 2009 en 2010 uit.

Lank is erin geslaagd om de blootstelling aan high-beta sectoren zoals energie goed te sturen tijdens zijn aanstelling. In 2014 heeft het fonds 88% van zijn peers verslagen tegen de achtergrond van dalende olieprijzen en druk op de Amerikaanse energiesector. Hoewel deze ook bijdroeg aan de outperformance over 2015, was de onderweging in energie juist een nadeel in 2016 toen de sector sterk herstelde. In de 12 maanden tot oktober 2018 heeft een overweging in energie juist weer positief bijgedragen.

De langetermijnprestaties onder Lank zijn solide. Per eind oktober 2018 heeft het fonds een gemiddeld rendement per jaar geboekt van 6,92% tegen 5,87% voor de categorie. Wel bleef het fonds achter bij de ICE BofAML US HY Constrained Index over de lange termijn. Dat is echter van minder belang gezien het illiquide karakter en de hoge transactiekosten. Het sterke trackrecord van dit fonds brengt het een positief oordeel op de Performance Pillar.

Kosten

De lopende-kostenfactor van 0,89% voor de rebatevrije aandelenklasse is hoger dan de mediaan voor vergelijkbare aandelenklassen in de categorie USD high yield obligaties, en daarom is het oordeel op deze pijler negatief.

Robert van den Oever is Research Editor bij Morningstar Benelux

Meld u aan voor de Belegger.nl dagelijkse nieuwsbrief

en blijf op de hoogte van de laatste ontwikkelingen op de beurs!