Het ervaren en deskundige team van Kempen Euro Credit weet met het effectieve beleggingsproces outperformance te genereren in verschillende marktomstandigheden. De overtuiging van Morningstar op dit fonds is toegenomen en daarom gaat de Morningstar Analyst Rating omhoog van Silver naar Gold; de hoogst haalbare medal voor een beleggingsfonds.

Kempen Euro Credit Fund in het kort:

- Morningstar Analyst Rating: Gold

- Morningstar Rating: *****

- Beheerteam: Positive

- Fondshuis: Positive

- Beleggingsproces: Positive

- Rendement: Positive

- Kosten: Positive

Kempen Euro Credit Fund

Het beleggingsproces van Kempen Euro Credit Fund is gedisciplineerd en het heeft zich in de loop der jaren bewezen. De kwaliteit van de uitvoering is zeer hoog: solide en risicobewust. Bovendien is het team achter de strategie een van de meest ervaren in deze sector. Het team weet onder verschillende marktomstandigheden outperformance te realiseren en dat resulteert in een sterk langetermijntrackrecord.

Het toegenomen vertrouwen van Morningstar op dit fonds, zijn beheerders en hun aanpak, brengt Morningstar-fondsanalist Jeroen Siecker tot een verhoging van de Morningstar Analyst Rating van Silver naar Gold.

Beheerteam

Kempens euro credit team is sinds februari 2014 verantwoordelijk voor deze strategie. Toen Richard Klijnstra een andere rol kreeg binnen Kempen, is Alain van der Heijden hem in augustus 2016 opgevolgd als hoofd credits. Van der Heijden doet al sinds 2001 credits bij Kempen, slechts onderbroken door een kort verblijf bij Lombard Odier.

Om het gat dat ontstond door Klijnstra's vertrek op te vullen, werd Pim van Mourik Broekman aangetrokken, een ervaren beheerder afkomstig van APG Asset Management. Hij was APG's wereldwijde hoofd credit research en was betrokken bij een groot wereldwijd credit mandaat.

Bij Kempen heeft Van Mourik Broekman zitting in het investment committee, samen met Van der Heijden en Rik den Hartog die de leiding heeft over alle beleggingsvoorstellen. De Hartog begon zijn carrière bij Kempen en is daar nu 9 jaar werkzaam. Het comité krijgt ondersteuning van vijf mensen die de rol van analist en beheerder combineren. In 2018 verwelkomde het team Marco Zanotto, die eerst trainee was en na een succesvol eerste jaar junior analist werd voor de industrieën voeding & drank en reizen & vrije tijd.

We zijn blij met het feit dat de beheerders persoonlijk belegd zijn in de strategie, zodat hun belangen parallel lopen met die van hun eindbeleggers. Het fonds verdient een positief oordeel op de People Pillar.

Fondshuis

Kempen Capital Management is de vermogensbeheertak van Kempen & Co, dat weer een volle dochter is van Van Lanschot Kempen NV, dat genoteerd is aan Euronext Amsterdam. KCM heeft diverse aantrekkelijke kanten: het voert een geconcentreerd fondsenaanbod dat goed past bij de bewezen expertise van het fondshuis. De kwaliteit is over het algemeen goed, met sterke proposities in high dividend, euro credit en Nederlandse aandelen.

Het verloop in de beleggingsteams is beperkt en KCM lijkt in staat om getalenteerde beleggers aan te trekken en ook vast te houden. Echter, niet alle teams en producten staan bij ons in even hoog aanzien, want het Europese smallcapteam heeft het nog steeds lastig.

Wij vinden het een toegewijde vermogensbeheerder die de belangen van haar beleggers goed weet te behartigen. Dat wordt bewezen door het zorgvuldige capaciteitsbeheer van de fondsen. De fondsen zijn niet duur, en Kempen heeft stappen gezet om de schaalvoordelen te delen met eindbeleggers door kosten te verlagen naarmate het beheerd vermogen toenam.

De structuur van variabele beloning is nog altijd ondoorzichtig, en dat moet volgens ons verbeteren. De beloning is gebaseerd op diverse factoren, waaronder 3- en 5-jaars rendement, waarbij de nadruk op 5 jaar ligt. De beheerders beleggen substantieel in hun eigen fondsen. Dat brengt hun belangen op één lijn met die van eindbeleggers.

Proces

Het team mikt op het behalen van outperformance door actief inefficiënties in de credit markt te benutten. Wij zijn van mening dat de kwaliteit van de uitvoering van een zeer hoog niveau is. De aantrekkelijkheid van sectoren en van de markt wordt beoordeeld op basis van fundamentele en technische criteria en waardering.

Dit wordt weerspiegeld in de sectorallocatie en de beta positionering (50%-150%). Het investment-grade universum wordt gescreend op basis van liquiditeit en kwantitatieve en duurzame factoren. In dit stadium kunnen off-benchmark posities worden toegevoegd in beperkte mate, zoals high yield obligaties (maximaal 25%), asset backed securities (maximaal 15%) en obligaties in buitenlandse valuta (teruggehedged naar de euro, maximaal 30%).

Vervolgens wordt een credit oordeel gevormd op iedere uitgever. Dat behelst het doen van kwalitatieve en kwantitatieve beoordelingen op basis van sector en bedrijven data, ontmoetingen met het management en externe research. De uitgevers en de individuele obligaties worden voor iedere sector gerangschikt op basis van relatieve waardering en fundamentele en technische factoren voor de uiteindelijke selectie.

Beleggingsvoorstellen worden gepresenteerd aan het beleggingscomité, dat de uiteindelijke beslissingen over aan- en verkoop neemt. Om het neerwaarts risico te beperken richt het team zich op een goed gediversifieerde portefeuille met niet-gerelateerde actieve posities. Looptijd wordt niet actief beheerd, aangezien de focus daar op security selectie ligt. Door deze sterke en risicobewuste aanpak verdient het fonds een positief oordeel op de Process Pillar.

Prestaties

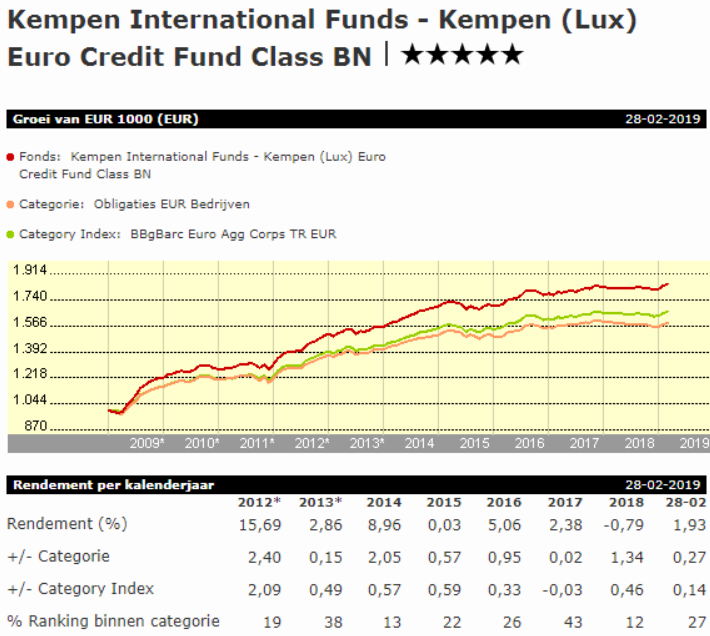

Ondanks het vertrek van Richard Klijnstra blijft het historische trackrecord van deze strategie volgens ons van belang omdat de kern van risicobeslissers in het team stabiel is gebleven. Sinds de oprichting van fonds in maart 2014 tot en met december 2018 heeft het fonds een gemiddeld jaarlijks rendement geboekt van 2,93%, en dat is ruim hoger dan het categoriegemiddelde van 1,76% en de benchmark, de Markit iBoxx EUR Corp TR Index die 2,30% deed.

Ook versloeg het de Bronze-rated iShares Core Corporate Bond Large Cap ETF EUR die 1,97% boekte. De strategie heeft het categoriegemiddelde verslagen in 95% van de voortschrijdende 12-maandsperiodes.

De goed gediversifieerde portefeuille van het team van 100-150 namen en verantwoordelijk credit beta management hebben geholpen om het risico te beperken. Over de afgelopen drie jaar komt de gemiddelde tracking error uit op een zeer lage 0,26%, en dat illustreert de effectiviteit van de risicocontroles die het team toepast.

De security selectie is in elk van de afgelopen 5 jaar consistent positief geweest. In januari hebben de pair trades een positieve bijdrage geleverd, in het bijzonder de long positie in de iTraxx Main versus de short positie in Carlsberg. Ook de long positie in AB Inbev versus de short positie in Carlsberg droeg positief bij.

De relatieve-waarde aanpak van de strategie doet het niet in alle marktomstandigheden goed. Zo was het in 2017 slechts gemiddeld vanwege te geringe dispersie in spreads.

Kosten

Met een lopende-kostenfactor van 0,47% voor de rebatevrije aandelenklasse die verkrijgbaar is voor particuliere beleggers in Nederland, is het fonds goedkoper dan de mediaan van 0,55% voor vergelijkbare aandelenklassen in de categorie Obligaties EUR bedrijven. Daarom is het oordeel op de Price Pillar positief.

Robert van den Oever is Research Editor bij Morningstar Benelux

Meld u aan voor de Belegger.nl dagelijkse nieuwsbrief

en blijf op de hoogte van de laatste ontwikkelingen op de beurs!