De risicobewuste en op groei gerichte aanpak van het Capital Group New World Fund heeft beleggers een sterk trackrecord opgeleverd met een duidelijk lagere volatiliteit dan de index. Het team heeft meermaals bewezen dat het zijn concurrenten over een volledige marktcyclus weet te verslaan en dit fonds verdient dan ook een Morningstar Analyst Rating van Gold.

Capital Group New World Fund in het kort:

- Morningstar Analyst Rating: Gold

- Morningstar Rating: *****

- Beheerteam: Positive

- Fondshuis: Positive

- Beleggingsproces: Positive

- Rendement: Positive

- Kosten: Neutral

Capital Group New World Fund

De pionierende aanpak van dit fonds leidt tot een Morningstar Analyst Rating van Gold. Die aanpak is risicobewust en stelt omzetgroei van de bedrijven in portefeuille centraal. De hogere groei in opkomende markten wordt niet alleen gekapitaliseerd door ten minste 35% van de portefeuille rechtstreeks te beleggen in opkomende markten-aandelen, maar ook via multinationals die een substantieel deel van hun business halen uit opkomende markten.

Eindbeleggers zijn beloond met duidelijke lagere volatiliteit dan de index en met een sterk trackrecord van goede rendementen in zowel op- als neergaande markten.

Beheerteam

Capital Group's multimanagersysteem helpt om de 36 miljard aan beheerd vermogen in deze strategie in goede banen te leiden. Het positieve oordeel op de People Pillar weerspiegelt de kracht van de systematische aanpak en de ervaring van de beheerders, hun deskundigheid en het feit dat hun belangen parallel lopen met die van eindbeleggers.

Sinds eind 2012 heeft Capital Group het aandelengedeelte van de strategie verdeeld tussen de dochterbedrijven Capital Research Global Investors, Capital World Investors en Capital International Investors. Diverse beheerders zijn van dochterbedrijf gewisseld in juli 2018, onder wie Nicholas Grace die leiding geeft aan het fonds. Hij verliet CWI om CRGI te gaan leiden dat nu bestaat uit Bradford Freer, Christopher Thomsen, Winnie Kwan en Wahid Butt.

Carl Kawaja leidt CWI’s team bestaande uit Mark Denning en Jonathan Knowles, terwijl Robert Lovelace in zijn eentje CII manager is. Steven Backes nam begin 2019 het obligatiegedeelte op zich. De beheerders hebben ieder een apart segment van de portefeuille onder hun hoede, waarbij Grace, Kawaja en Lovelace ervoor zorgen dat hun beleggingsstijlen elkaar aanvullen. Butt, die eigenlijk aandelenbeheerder is, belegt tot eenvijfde van zijn portefeuille in schuldpapier.

Binnen hun divisies kunnen de beheerders gebruikmaken van 40 tot 55 analisten. Een deel van hen draagt bij aan hun segment van de portefeuille. Alle tien de beheerders hebben ten minste 100.000 dollar belegd in de Amerikaanse variant van dit fonds, waarbij drie van hen meer dan 1 miljoen dollar.

Fondshuis

Capital Group is een van de vaandeldragers in de vermogensbeheerindustrie. In de Verenigde Staten is het fondshuis bekend om zijn aanbod aan Amerikaanse fondsen, en het assortiment aandelen- en allocatiefondsen is betrouwbaar gebleken.

Het multimanagersysteem is kern van het succes van het fondshuis. Door de fondsen op te delen in onafhankelijk van elkaar beheerde segmenten kunnen beheerders volgens hun eigen stijl beleggen. Dat bevordert diversificatie en vermindert de volatiliteit van de overkoepelende portefeuille.

De verantwoordelijkheid die de analisten van de researchteams krijgen ten aanzien van de portefeuilles, helpen om jong talent te werven en te ontwikkelen voor de toekomst door hen al vroeg echt met het vermogen aan de slag te laten gaan. Dat resulteert in een beleggingscultuur die wordt gekenmerkt door lange dienstverbanden, sterk co-management door beheerders en concurrerende langetermijntrackrecords.

Capital Group heeft zijn obligatie-aanpak verbeterd door stevigere coördinatie en het aantrekken van nieuwe mensen en verbeterd risicobeheer. Daardoor is het fondshuis nu in staat om te concurreren met de beste obligatiehuizen, hoewel sommige beleggingsprofessionals nog wat meer ervaring moeten opdoen.

Beleggers hebben de laatste tijd weer meer interesse getoond voor het aanbod aan Amerikaanse fondsen, terwijl het fondshuis bezig is uit te breiden naar Europa, Australië en Azië. Door toenemende instroom van nieuw vermogen vanuit deze regio's wordt het capaciteitsmanagement een punt van aandacht. Het fondshuis moet de grenzen aangeven voor de betreffende strategieën.

Proces

De strategie verdient een positief oordeel op de Process Pillar vanwege de flexibele, risico-averse aanpak. Die probeert volatiliteit die kenmerkend is voor opkomende markten te dempen door in de portefeuille ook schuldpapier uit zich ontwikkelende markten op te nemen dat op aandelen gelijkende rendementen kan bieden, evenals aandelen uit ontwikkelde landen die een substantieel deel van hun activiteiten in opkomende markten hebben.

De omzetgerichte aanpak van de beheerders betekent dat de resultaten van het fonds meer gedreven worden door de groei van opkomende markten dan anders het geval zou zijn. De beheerders zijn van mening dat opkomende markten sneller groeien dan volwassen markten, maar de beste manier om die groei te vangen is niet noodzakelijkerwijs; dat kan soms beter via multinationals die gevestigd zijn in volwassen markten. Bedrijven die minstens eenvijfde van hun business uit opkomende markten halen horen daar bij, al bevat de portefeuille altijd minstens 35% beleggingen in bedrijven uit opkomende markten.

Het multimanagersysteem van Capital Group laat de tien beheerders hun sterke punten maximaal benutten. Iedere beheerder heeft een segment van de portefeuille onder zijn hoede en dat bevordert de diversificatie en dempt de volatiliteit. Ze zijn op de lange termijn gericht, dus de portefeuille-omzet blijft laag. De beheerders hebben de mogelijkheid om valutablootstellingen te hedgen, maar dat doen ze alleen als die echt een groot risico inhouden.

Prestaties

Deze strategie is gelanceerd in oktober 2016, maar de Amerikaanse versie die identiek beheerd wordt, American Funds New World, heeft een trackrecord dat teruggaat tot 1999. Dat is een sterk trackrecord en het is aan deze strategie gehaakt na inachtneming van kostenverschillen.

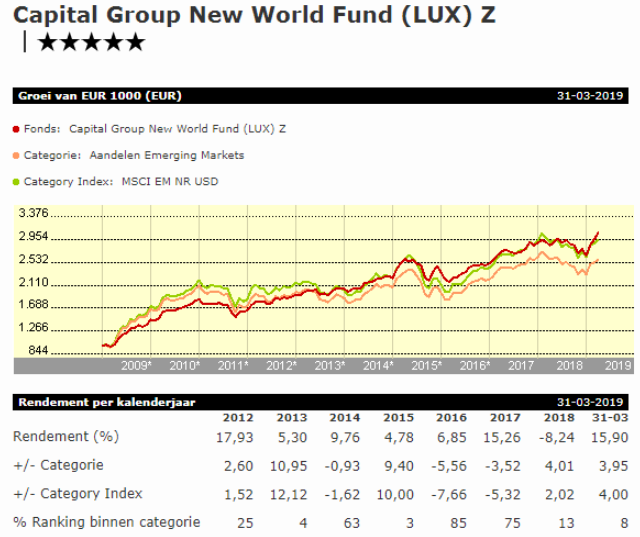

Gedurende de terugkijkende 10-jaarsperiode die eindigt ultimo januari 2019, heeft het jaarlijkse gemiddelde rendement van 9,7% de MSCI Emerging Markets Index van 9,6% verslagen, evenals 65% van zijn concurrenten in opkomende markten-aandelen. Het mandaat maakt deze strategie minder volatiel en dat draagt bij aan sterke voor risico aangepaste resultaten.

Bescherming in neergaande markten

Bescherming in neergaande markten is de sleutel tot het succes van dit fonds, maar het kan achterblijven tijdens rally's. Dat was het geval tijdens de bullmarkt die begin jaren 2000 van start ging en duurde tot aan de crisis van 2007-2009. Toch hebben ook beleggers die het fonds in die periode trouw bleven het goed gedaan.

Sinds de kredietcrisis begon zijn er drie volledige marktcycli geweest waarin de MSCI Emerging Markets Index ten minste eenvijfde van zijn waarde verloor ten opzichte van een eerdere piek alvorens naar nieuwe toppen te stijgen. Deze strategie heeft die alle drie verslagen. De strategie hield beter stand in de dip van 2018; het verlies van 12,6% betekende een voorsprong van 1,9% op de MSCI EM Index.

Kosten

De lopende-kostenfactor voor de rebatevrije aandelenklasse van dit fonds, die beschikbaar is voor particuliere beleggers, ligt op 1,03% en dat is lager dan de mediaan voor vergelijkbare fondsen in opkomende markten-aandelen. Het verschil met de mediaan is echter niet zo groot dat het als een extra voordeel voor dit fonds kan gelden.

Robert van den Oever is Research Editor bij Morningstar Benelux

Meld u aan voor de Belegger.nl dagelijkse nieuwsbrief

en blijf op de hoogte van de laatste ontwikkelingen op de beurs!