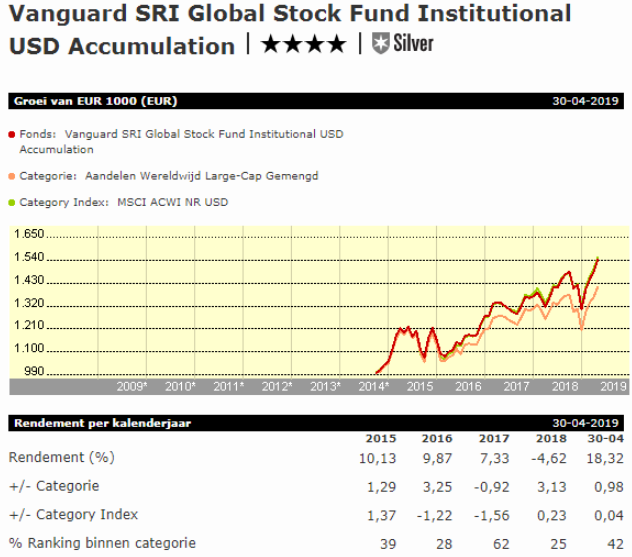

Voor beleggers die duurzaamheid en diversificatie in wereldwijde aandelen wensen, is het Vanguard SRI Global Stock Fund een verstandige keus. De beleggingsstrategie integreert duurzaamheidsaspecten in het aandelenselectieproces. De Morningstar Analyst Rating wordt verhoogd van Bronze naar Silver.

Vanguard SRI Global Stock Fund in het kort:

- Morningstar Analyst Rating: Silver

- Morningstar Rating: ****

- Beheerteam: Positive

- Fondshuis: Positive

- Beleggingsproces: Positive

- Rendement: Positive

- Kosten: Positive

Vanguard SRI Global Stock Fund

Dit fonds is een verstandige keus voor beleggers die belang hechten aan duurzaamheid en die een gediversifieerde blootstelling willen aan aandelen in ontwikkelde markten. De beleggingsaanpak is erop gericht om sociaal verantwoorde en duurzame aspecten te integreren in het aandelenselectieproces.

Binnen het aanbod aan passieve aandelenfondsen met aandacht voor duurzaamheid is dit fonds zeker niet het goedkoopste, maar wel goedkoper dan gemiddeld. Het vertrouwen in de aanpak is dusdanig dat de fondsanalisten van Morningstar de Morningstar Analyst Rating op dit fonds verhogen van Bronze naar Silver.

Beheerteam

De fondsen- en ETF-businesses van Vanguard maken deel uit van dezelfde operatie, waarbij de portefeuillebeheerders zowel indexfondsen als ETF's onder hun hoede hebben. Vanguard gebruikt een wereldwijde aanpak voor beheer en effectenhandel waarbij de portefeuillebeheerders hun beheer en handel in assets lokaal uitvoeren. Echter, iedere portefeuillebeheerder kan de verantwoordelijkheden van andere teamleden ook uitvoeren.

De Europese en Australische teams zijn volledig geïntegreerd met het Amerikaanse team en maken gebruik van dezelfde processen en systemen. Dat zorgt voor brede kennis in de hele organisatie en verzekert de continuïteit.

Vernita Exum is het hoofd van index aandelen in Europa sinds januari 2018. Zij overziet het portefeuillebeheer en is verantwoordelijk voor succesvolle uitvoering van alle beleggingsdoelstellingen voor alle binnenlandse, wereldwijde aandelen en beursgenoteerd vastgoed portefeuilles en ETF's. Exum kwam in 2016 bij Vanguard na vijftien jaar ervaring bij Bank of America Merill Lynch in sell-side aandelen.

Brian Wimmer is hoofd van de Europese Risk Management groep sinds december 2016. Zijn verantwoordelijkheid omvat het beheersen van het beleggingsrisico en het overzien van de Britse en Ierse fondsenrange. Voordat hij die rol op zich nam, was Wimmer senior beleggingsstrateeg binnen de Vanguard Investment Strategy Group. Hij is in 2007 bij Vanguard in dienst gekomen.

Fondshuis

Vanguard Group is 's werelds grootste aanbieder van open-end fondsen en de op een na grootste aanbieder van ETF's. Het fondshuis is innovatief sinds de begintijd in de jaren '70: de eigendomsstructuur, de toewijding aan lage kosten en de actieve en passieve strategieën zijn onderscheidende kenmerken die leiden tot een positief oordeel op de Parent Pillar.

Vanguard wil alle beleggers bedienen en niet alleen zijn eigen klanten. Het fondshuis juicht wanneer zijn komst naar een vermogenscategorie de concurrenten ertoe dwingt om de kosten te verlagen om te kunnen blijven concurreren. Dat gebeurde bijvoorbeeld in 2009 toen Vanguard in Londen genoteerde indexfondsen introduceerde en in 2018 toen het in de Verenigde Staten factorstrategieën op de markt bracht.

Tim Buckley, Vanguards vierde CEO in het bestaan van het fondshuis, staat voor de taak om uit te breiden naar buiten de VS, want slechts een tiende van de 5.000 miljard dollar aan beheerd vermogen komt momenteel van buiten de VS. Ook moet Buckley navigeren tussen het discretionair vermogensbeheer, Personal Advisor Services, en financieel adviseurs die zich bedreigd zouden kunnen voelen door de inspanningen van het fondshuis om de kosten van beleggingsadvies om laag te brengen.

Maar de grootste uitdaging voor Vanguard is toch wel het bijhouden van zijn eigen groei, in het bijzonder de problemen bij het bedienen van klanten die de laatste jaren de kop op staken. Verbetering van de klantervaring is te verwachten van testcentra waar Vanguard sinds 2017 werkt aan het verbeteren van de manier waarop het met zijn klanten omgaat.

Proces

Dit fonds volgt de FTSE Developed World Index maar sluit daarbij bedrijven uit die zich niet houden aan de uitgangspunten van het UNGC initiatief of die betrokken zijn bij de fabricage van controversiële wapens of tabak. De UNGC principes betekenen dat bedrijven moeten werken op een manier die recht doet aan de fundamentele verantwoordelijkheden op de gebieden mensenrechten, arbeidsomstandigheden, milieu en anti-corruptie.

De beheerders gebruiken optimalisatietechnieken om een set representatieve effecten samen te stellen die de risicofactoren van de gevolgde index weerspiegelen of benaderen en tegelijk tegemoet komen aan de SRI verplichtingen. Deze factoren omvatten koers-winstverhouding, industriewegingen, landenwegingen, marktkapitalisatie, dividendrendement en andere financiële kenmerken. De beheerders zullen proberen om de afwijkingen in valuta, landen en sector blootstellingen te minimaliseren in vergelijking tot de index.

De portefeuillebeheerders proberen waarde toe te voegen door de kosten te minimaliseren en zo weinig mogelijk nadeel van de cashpositie te hebben. Om de impact op de markt te beperken, proberen ze te anticiperen op veranderingen in de index en acties van bedrijven, en zullen ze transacties een par dagen daarvoor of juist daarna proberen te doen. Om de invloed van de cash positie als gevolg van in- en uitstroom en dividendbetalingen te beperken, kunnen ze futures gebruiken tot 1% van de totale waarde van het fonds. Dat behelst ook securities lending.

Prestaties

In vergelijking tot concurrenten uit deze categorie heeft dit fonds een nette prestatie geleverd tegen een licht hoger risiconiveau sinds de lancering. Op voor risico aangepaste basis komen de fondsrendementen uit in het tweede kwartiel, gemeten over de drie- en vijfjaars perioden.

De overweging van de FTSE Developed World Index in de Verenigde Staten is in de afgelopen vijf jaar de belangrijkste reden geweest voor afwijking van de prestatie ten opzichte van de gemiddeld concurrent. Ook speelt mee dat de beheerders het fonds altijd volbelegd hebben; het is immers een indexfonds. Dit gaf meewind ten opzichte van de categorie in de bullmarkt van de afgelopen vijf jaar. Maar de cashpositie dicht bij nul houden heeft het omgekeerde effect in neergaande markten en kan dan reden zijn voor underperformance ten opzichte van de concurrentie.

Het fonds is over de terugkijkende vijfjaarsperiode iets achtergebleven bij de benchmark, maar de tracking difference per jaar (fondsrendement minus indexrendement) varieerde tussen 1,05% negatief en 0,17% negatief in de afgelopen vijf kalenderjaren. De tracking error ten opzichte van de index bedraagt jaarlijks respectievelijk 1,8% en 1,5% over de afgelopen drie- en vijfjaarsperioden. De grootste bijdrage aan het rendement kwam van BHP Group, BP Boeing.

Kosten

De lopende-kostenfactor voor de rebatevrije aandelenklassen van dit fonds, die verkrijgbaar zijn voor particuliere beleggers in Nederland, bedraagt 0,35%. Dat is beduidend lager dan het gemiddelde van 0,90% voor vergelijkbare fondsen in deze categorie.

De lopende-kostenfactoren van passieve en duurzame fondsen in deze categorie bewegen zich tussen 0,15% en 0,65%, terwijl puur op marktkapitalisatie gebaseerde fondsen slechts 0,12% kosten.

Robert van den Oever is Research Editor bij Morningstar Benelux

Meld u aan voor de Belegger.nl dagelijkse nieuwsbrief

en blijf op de hoogte van de laatste ontwikkelingen op de beurs!