De aanpak van het BlackRock USD High Yield Bond Fund is onderscheidend en flexibel. Het beheerteam maakt goed gebruik van alle mogelijkheden en van de ondersteuning die BlackRock biedt en daardoor wordt in verschillende marktomstandigheden een goed resultaat geboekt. Morningstar verhoogt de Morningstar Analyst Rating op dit fonds van Bronze naar Silver.

BlackRock USD High Yield Bond Fund in het kort

- Morningstar Analyst Rating: Silver

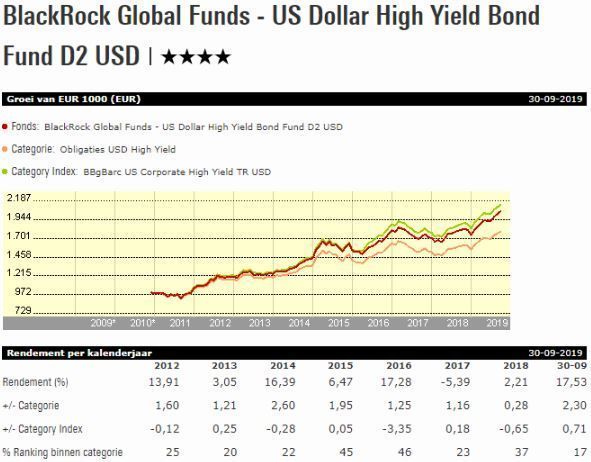

- Morningstar Rating: ****

- Beheerteam: Positive

- Fondshuis: Positive

- Beleggingsproces: Positive

- Rendement: Positive

- Kosten: Neutral

Dit fonds heeft aanpak die onderscheidend en flexibel is en het beheerteam maakt goed gebruik van die mogelijkheden. Daardoor steekt het op de lange termijn wat rendement betreft boven zijn concurrenten uit.

De beheerders maken ook goed gebruik van alle middelen en ondersteuning die BlackRock biedt en daardoor hebben de beheerders in verschillende marktomstandigheden een goed resultaat weten te boeken. Morningstar-analist Patrick Ge ziet voldoende reden om de is Morningstar Analyst Rating te verhogen van Bronze naar Silver.

Beheerteam

Dit fonds profiteert van een ervaren portefeuillebeheerteam en breed samengesteld analistenteam. Hoewel hun verantwoordelijkheden door de jaren heen wat zijn veranderd, heeft het driemanschap Jimmy Keenan, David Delbos en Mitch Garfin al ruim een decennium intensieve samenwerking. Nadat hij een jaar co-beheerder op het fonds was geweest naast Jeff Gary, werd Keenan tot hoofdbeheerder benoemd toen Gary begin 2009 vertrok.

Kort daarna kwam Garfin erbij die al twee decennia bij BlackRock werkt in verschillende rollen. Daaronder ook credit research, voordat hij in 2005 portefeuillebeheerder werd. Delbos kwam in 2002 bij BlackRock als credit analist en begon in 2012 met portefeuillebeheer. In 2014 werd hij co-beheerder op dit fonds toen Charlie McCarthy vertrok die slecht twee jaar op dit fonds had gezeten.

Keenan werd in 2014 wereldwijd hoofd credit van BlackRock’s fundamentele obligatieteam. Sindsdien is zijn rol verschoven naar het neerzetten van top-down macro visies die de positionering van het fonds omlijnen, waarbij experts van BlackRock’s beleggingsplatform input leveren. Delbos en Garfin doen het dagelijkse beheer van het fonds.

Het team krijgt ondersteuning van 17 credit analisten in de Verenigde Staten, 14 in Europa, 8 in Azie en tevens van 7 toegewijde handelaren en 6 kwantitatieve analisten.

Fondshuis

De succesvolle balanceeract van BlackRock brengt het een positief oordeel op de Parent Pillar. Het beheerd vermogen behelst een kolossale 6.300 miljard dollar wereldwijd en het beursgenoteerde aandeel BlackRock heeft nagenoeg al zijn directe concurrenten en S&P-genoten verslagen sinds de beursgang van het fondshuis in 1999.

Zowel klanten als aandeelhouders hebben hoge verwachtingen van BlackRock, en het fondshuis heeft laten zien dat het in staat is om een vertrouwde partij is die aantrekkelijke lange-termijn rendementen te kunnen boeken.

De lopende-kostenfactoren voor de fondsen blijven dalen en beheerders beleggen zelf meer in hun strategieën. Het fondshuis belegt flink in technologie en mensen en ook stelt het tools voor portefeuille-analyse beschikbaar aan adviseurs. Onderdeel iShares verdedigt met succes het marktleiderschap in het ETF-landschap en dat brengt de kosten voor het vermogensbeheerd omlaag. Het fondshuis heeft uitbreidingen gedaan naar alternatives en private equity.

Echter, groter is niet altijd beter. BlackRock heeft zijn obligatie-platform op de schop genomen na de wereldwijde financiële crisis, maar bij het aanbod aandelenproducten wil het nog niet vlotten ondanks twee grote reorganisaties in 6 jaar.

BlackRock scoort minder dan de meeste andere top-20 fondshuizen als het gaat om het vasthouden van mensen en de duur van hun loopbaan. Hoewel gedisciplineerd in het op de markt brengen van nieuwe fondsen, doet het goed mee in niches, zoals met de iShares Robotics and Artificial Intelligence ETF. BlackRock heeft zijn schaalgrootte en operationele efficiency ingezet ten faveure van beleggers.

Proces

Een flexibele aanpak die de credit deskundigheid en risicibeheersing van BlackRock maximaal benut brengt dit fonds een positief oordeel op de Process Pillar. Beheerder Jimmy Keenan stelt de top down thema’s voor de portefeuille vast op basis van input door het high yield team en inzichten van de bredere fundamentele obligaties en aandelenplatforms binnen het fondshuis.

Co-beheerder Mitch Garfin doet het dagelijks beheer en werkt samen met David Delbos met de handelaren en analisten van het team om de portefeuille bottom up op te bouwen. Vanwege de bijna 45 miljard dollar aan actief beheerd vermogen in high yield assets die BlackRock heeft, is deze strategie minder verfijnd dan sommige concurrenten.

Het fonds belegt vooral in de grotere, meer liquide assets en het team wordt uitgedaagd om macro thema’s snel en efficiënt in de cash obligatiemarkt tot uitdrukking te laten komen. Het proces is erop gericht om die beperkingen te overwinnen door de set met kansen uit te breiden, waarbij soms investment grade bedrijfsobligaties worden vervangen door papier van lagere kwaliteit, zoals BB, en aandelen de plaats innemen van CCC-rated papier.

In tegenstelling tot zijn Amerikaanse zusterfonds belegt de UCITS-variant niet in leningen. Het team houdt de liquiditeit in de gaten en stelt de markt en industrie blootstellingen bij door een mix van high yield ETF’s, credit default swaps en high yield gerichte Total return swaps. Een risico-comite bekijkt de posities regelmatig om te zien of er niet te veel risico wordt genomen in termen van marktcorrelatie, industrie en individuele posities.

Prestaties

Sommige high yield fondsen houden vast aan een voorkeursplek binnen het spectrum van kredietkwaliteiten, en dat kan voor of tegen ze werken naarmate risico wordt beloond of afgestraft. Dit team kiest voor een flexibele aanpak en dat loont. Bijvoorbeeld in 2014 zorgde een defensieve beweging uit energie-namen ervoor dat het fonds beter stand hield dan concurrenten. Ook het besluit om verder te gaan dan high yield en naast investment grade aan de defensieve kant voor een stuk aandelen te gaan aan de gedurfde kant, bleek te lonen in 2013 en 2017.

Dat gaat niet altijd goed, want in 2015 bleek de allocatie naar aandelen in plaats van CCC-obligaties een rem te zetten om het rendement. In 2016 hield een voorzichtige houding ten aanzien van risico het rendement rond het gemiddeld van de categorie. Tijdens de sell-off van het vierde kwartaal 2018 bleef het fonds achter met 46 basispunten omdat het fonds te traag was met het afbouwen van high yield ETF posities. Toch slaagde de strategie erin om het jaar beter af te sluiten dan zijn concurrenten.

Over de jaren heen heeft het team de flexibiliteit die de aanpak biedt, goed weten te gebruiken; het pakte vaker wel dan niet goed uit. Het rendement onder Keenans bewind, van november 2010 tot en met augustus 2019, bedraagt gemiddeld 6% per jaar. En daarmee verslaat het zijn categoriegemiddelde met 100 basispunten en dat is beter dan 80% van zijn concurrenten.

Kosten

De lopende kosten van de rebatevrije aandelenklasse D2 van dit fonds liggen op 0,76% sinds mei 2019. Eerder was dat 0,85%. Hiermee komt het fonds uit in de 40ste tot 60ste percentiel range van zijn categorie dollar-high yield fondsen. Dat leidt tot een neutraal oordeel op de Price Pillar.

Robert van den Oever is Research Editor bij Morningstar Benelux

Meld u aan voor de Belegger.nl dagelijkse nieuwsbrief

en blijf op de hoogte van de laatste ontwikkelingen op de beurs!